Три беззатратных способа получить стартовый капитал на открытие своего дела. Стартовый капитал для малого бизнеса от государства. Где взять стартовый капитал для бизнеса

Кто бы не хотел стать владельцем крупной компании? Пожалуй, от такой возможности никто бы не отказался, вот только проблема, как всегда, заключается в одном – финансы. Хотеть открыть бизнес и стать предпринимателем – это одно, а вот суметь это сделать – совсем другое. Для хорошего дела нужны хорошие вложения, иначе никакого бизнеса не будет. О том, где взять стартовый капитал для бизнеса пойдет речь далее.

Размер решает все!

Для начала вам следует определиться – сколько денег нужно для реализации идеи. Само собой, чтобы решить, должен быть конкретный бизнес-проект. Стать бизнесменом – это отличная мечта, но её недостаточно, нужна конкретика. Таким образом, прежде чем думать, где взять стартовый капитал для бизнеса, нужно придумать проект этого самого бизнеса.

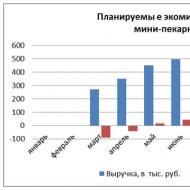

Традиционно разделять все компании на малые, средние и крупные, однако эти группы достаточно растяжимые, и, скажем, малое предприятие может стоить как 30 000 рублей, так и 50 000 долларов. Перед тем, как приступать к исполнению задумки, приблизительно оцените, во сколько обойдется все оборудование, необходимое для работы, аренда офиса, зарплата сотрудникам и т.д. Также принимайте в расчет, что бизнес вряд ли будет приносить прибыль уже в первый месяц, поэтому рекомендуется иметь в наличии средства, способные покрыть как минимум 6 месяцев работы компании.

Где взять стартовый капитал для бизнеса? Реальные возможности:

Зачастую предприниматели берут кредиты на развитие своего бизнеса. Это наиболее простой вариант с точки зрения исполнения, но возникает сразу ряд проблем.

Во-первых , кредиты выдают не каждому, особенно, если вы безработный. Какие бы планы у вас не мелькали в голове, а современные банки верят только выпискам о заработной плате с места работы.

Во-вторых , кредит нужно отдавать, причем с процентами, что создает большие риски для молодого бизнесмена. Если его задумка прогорит, а такое, поверьте, случается достаточно часто, то он окажется в долговой яме, и выбраться из неё будет очень трудно.

Даже если все получится, однако прибыли не будет хватать на выплату процентов, бизнес может развалиться только из-за этого. По вышеперечисленным причинам кредиты не слишком популярны среди предпринимателей, и зачастую являются последним вариантом, если по-другому привлечь стартовый капитал не получилось.

Как разновидность кредита можно выделить займы у друзей и знакомых. В таком случае условия к вам будут более лояльны, а если дело прогорит, то ничего особо страшного не случится. Правда, знакомые, способные дать в долг настолько приличную сумму, есть далеко не у каждого.

Более приемлемый вариант – привлечение инвесторов. Инвестор, в отличие от кредитора, не требует деньги назад и не накладывает на вас никакую ответственность. Эти люди просто покупают часть вашего бизнеса, становятся частичными собственниками, и впоследствии будут получать долю в прибыли. Вариант весьма заманчивый, вот только найти инвестора – дело не из самых легких, а если и получится, то ваш спонсор, скорее всего, заберет приличную долю в компании, если не всю, оставив вас номинальным директором.

Еще один вариант получения стартового капитала – заработать на менее грандиозном проекте. По сути, открыть бизнес можно даже без вложений. Да, у вас при этом не будет сотрудников, работать придется на дому и привлекать каждого клиента буквально собственноручно, но зато у вас появится возможность заработать первые деньги и пустить их на более глобальный проект.

То же самое касается тех людей, у которых есть начальный капитал на открытие малого бизнеса, но они хотят стать владельцами средней или крупной компании. Начните с малого, заработайте, наберитесь опыта, а потом возьмитесь за более грандиозное. Конечно, на все это понадобиться время, и не мало.

Последний вариант, который будет описан в этой статье – финансовые биржи. Если заглянуть в историю и изучить биографии известных американских миллиардеров, то можно заметить, что многие из них начинали именно с финансовых бирж, торгуя на Уолл-стрит.

Именно на этом они сделали первые деньги, а уже потом пошли в большой бизнес. То же самое можно проделать и в современном мире, причем на порядок проще. На смену фондовой бирже пришел Форекс и биржа бинарных опционов, торговать на которых можно прямо из дома через интернет. Вам не обязательно иметь тысячи долларов, начать можно и с нескольких сотен баксов, а потом подняться до уровня состоятельного человека за короткое время.

Но почему тогда на этих биржах многие не зарабатывают, а теряют деньги?

Все дело в менталитете простого человека, который верит в «доброго дядю» и считает, что брокер сам заработает за него деньги. Он не готовится к торговле на бирже, не имеет собственной торговой стратегии и относится к трейдингу не как к работе, а как к игре.

Само собой, ничего удивительного нет, что такие люди теряют на бирже, а не зарабатывают. Но это вовсе не означает, что заработать вообще нельзя, особенно целеустремленным людям, которые хотят открыть свой бизнес и ищут на это стартовый капитал.

Правильная подготовка – это гарантия вашего успеха на Форекс или бирже опционов. У вас должны быть начальные представления о трейдинге, торговая стратегия для новичков и надежный брокер. Обучение не должно занять больше 10 часов в совокупности, а после того как закончите, будете иметь все шансы заработать стартовый капитал для своего бизнеса, причем не только для небольшой компании, но и для весьма приличной.

Проходить подготовку лучше всего на ресурсе, который ведут профессиональные игроки рынка. Одним из таких является PAMM-TRADE . Здесь вы найдете обучающие статьи, написанные профессиональными трейдерами, которые уже смогли заработать.

Время – деньги!

Не забывайте эту простую фразу, ведь у человека не так уж и много времени, чтобы распоряжаться им впустую.

В среднем лишь 25 лет человек имеет возможность развиваться, всю остальную жизнь он может лишь работать на поддержание.

К чему все это?

К тому, что не стоит откладывать по тысяче рублей каждый месяц, в намерении лет через 20 получить стартовый капитал для бизнеса. Пройдет время, и вы утратите стремление стать бизнесменом. Если решили пойти по этому пути – действуйте прямо сейчас, пытайтесь заработать столько, сколько можете, и у вас обязательно все получится.

Тот, кто пытается, всегда достигает успеха, а тот, кто сидит на месте, осторожничает и присматривается по нескольку лет, прежде чем броситься в бой, ничего никогда не успевает. Бизнес – как скоростная гонка, если сбросишь скорость – не победишь конкурентов.

Небольшая история!

В конце хочу рассказать историю, которую недавно прочитал на одном сайте в интернете. Это история о человеке, который мечтал выбраться в большой бизнес, не имел средств на это, однако шел по своему пути несмотря ни на что.

Станислав Рагозин родился в семье предпринимателя, но не слишком богатого. После смерти отца его части наследства хватило на открытие небольшого магазинчика. Он не приносил ему большой прибыли и не был в состоянии стать крупной компанией.

Тогда Станислав занялся биржевой торговлей, нашел профессионального трейдера, научился у него торговать и спустя 3 года заработал больше миллиона долларов. Сейчас у него есть деньги на открытие крупной компании, что он и намерен сделать. Кстати, наставник Станислава – это создатель и основатель портала http://pamm-trade.com , Виктор Самойлов.

Теперь, думаю, все вы знаете, где взять стартовый капитал для бизнеса. У вас есть несколько вариантов, и какой из них выбрать – решать исключительно вам. Главное – никогда не сдаваться и сделать все, чтобы достигнуть цели.

В этом материале:

Собственный бизнес – мечта каждого начинающего предпринимателя. На пути к созданию собственного дела встречается много препятствий. Главное из них – деньги. Стартовый капитал для малого бизнеса есть не у каждого. Это останавливает предпринимателей. Однако найти деньги для старта не так уж и сложно. Кроме того, есть виды бизнеса, которые не требуют никаких вложений.

Источники стартового капитала для старта в бизнесе

Собственные средства

Наличие собственных средств для открытия бизнеса – лучший вариант. Этот вариант лишает предпринимателя хлопот, связанных с поиском стартового капитала.

Плюсы собственных вложений очевидны:

- экономия времени – нет надобности вести переговоры с инвесторами;

- не придется занимать деньги;

- меньше рисков;

- отсутствие долгов.

Если нужной суммы нет, но возможности позволяют накопить ее – это тоже хороший вариант. Однако у него есть и существенный минус – пока соберется нужная сумма, идея может стать неактуальной либо ею воспользуется кто-нибудь из конкурентов.

Если всей суммы нет, а стартап уже необходимо запускать – нужно искать другие источники финансирования бизнеса.

Деньги, собранные родными и друзьями

Друзья и родственники – лучшие источники для взятия денег в долг. С ними всегда проще договориться, им не придется платить проценты. В случае неудачи время возврата можно будет перенести на более позднюю дату.

Кроме того, вести деловые переговоры со знакомыми людьми всегда проще и приятней. Им не нужно показывать подробный бизнес-план. Перед ними не придется отчитываться за каждую копейку, объясняя, на что именно будет потрачена та или иная часть средств.

СПРАВКА: Президент компании Metal Mafia Ванесса Норнберг деньги для старта бизнеса брала у друзей и родственников. С помощью близких ей удалось собрать 150 тыс. долларов. Этой суммы хватило для успешного старта.

Однако важно помнить, что более 80% компаний закрываются уже в первый год работы. Поэтому необходимо объективно оценить собственные силы и риски, ведь деньги все равно придется возвращать.

Помощь от государства

Количество открывающих предприятий в России с каждым годом растет. Государство заинтересовано в развитии малого и среднего бизнеса – это главные налогоплательщики в стране. За их счет формируется львиная доля государственного бюджета. Кроме того, это связано с появлением новых рабочих мест, а также с растущей конкуренцией на рынке товаров и услуг. Конкуренция способствует улучшению качества товаров и способствует снижению цен на них.

Государство старается поддерживать бизнес. От предпринимательства во многом зависит экономическое развитие страны, поэтому субсидирование бизнеса – приоритетное направление экономической политики государства.

ВАЖНО! Преимущество субсидирования в том, что оно безвозмездно – при выполнении всех условий государству не нужно ничего возвращать.

Однако государственную поддержку может получить не каждый предприниматель. Правительство поддерживает не все категории бизнеса.

Кроме того, государство устанавливает предпринимателю ряд требований:

- Бизнес должен просуществовать не менее двух лет после субсидирования.

- Предприниматель обязуется исправно платить налоги.

- У него нет долгов в налоговой, он ранее не был замечен в уклонении от уплаты налогов.

- В течение двух месяцев после получения субсидии в Центр занятости подается отчет об использовании средств. Отчет подтверждает, что деньги тратятся по назначению. Частично он отражает финансовый раздел бизнес-плана, который предприниматель подавал для получения государственной помощи.

ВАЖНО! Если финансовый отчет не будет соответствовать бизнес-плану, полученные деньги придется вернуть. Поэтому рекомендуется тратить их только по назначению.

Направления предпринимательской деятельности, которые могут рассчитывать на помощь от государства:

- производство товаров массового потребления;

- развитие сельского хозяйства;

- бизнес, связанный с услугами ЖКХ;

- инновационная деятельность, производство товаров для развития науки и техники.

Помощь для развития бизнеса можно получить в:

- Городской администрации. Для этого необходимо обратиться в экономический отдел. Он предоставит всю необходимую информацию и требования для получения субсидирования.

- Фонде поддержки предпринимательства. В организацию подается готовый бизнес-план. Сотрудники Фонда его изучают и в случае одобрения рекомендуют выделить деньги на его реализацию.

- Центре занятости населения.

- Государственном венчурном фонде. Такие фонды отдают предпочтения инновационным продуктам, выделяют деньги на развитие новых технологий. Кроме того, активно финансируются медицинские проекты, а также энергетический сектор.

Список документов, необходимых для получения субсидии:

- паспорт;

- ИНН-код;

- страховое свидетельство;

- справка о доходах с последнего места работы;

- диплом об образовании;

- трудовая книжка;

- документ о семейном статусе;

- заявление для получения помощи от государства;

- готовый бизнес-план.

Банковский кредит

Банковский кредит – самый распространенный вид привлечения стартового капитала для открытия бизнеса.

СПРАВКА: 15% малых предприятий прекращают свою деятельность уже в первый год работы. 5% может протянуть несколько лет. Лишь 10% окупают себя и превращаются в прибыльный бизнес.

Такая неутешительная статистика – одна из ключевых причин, почему банки неохотно выдают кредиты для малого бизнеса – они не хотят иметь дело с предприятиями, будущее которых неопределенно.

Залоговый кредит получить проще, однако он слишком рискован, поэтому его рассматривать не следует.

Тем не менее, кредитных программ для развития бизнеса в российских банках предостаточно. И ими может воспользоваться каждый начинающий предприниматель.

Получение кредита – сложная и длительная процедура. Одного желания стать успешным бизнесменом недостаточно. У банков есть отработанные критерии и требования, которым должен соответствовать предприниматель-заемщик.

Главные из них:

- Наличие бизнес-плана. Документ составляется как можно подробней, расписывается каждая мелочь. Детально расписывается экономическая стратегия и финансовая составляющая будущего предприятия. Проводится детальный анализ рынка, расчеты вложений и ожидаемой прибыли. Бизнес-план пишется максимально развернуто, но при этом лаконично, без отступов от темы. Предприниматели-новички заказывают бизнес-планы у профессионалов.

- Чистая кредитная история. Плохая кредитная условия – гарантия того, что банк не выдаст кредит. Скорее всего, он даже не будет рассматривать заявку.

- Залоговое имущество или наличие поручителя. Кредит для бизнеса – это немалая сумма. Банк идет на риск и старается его минимизировать. В залог берут ликвидное имущество, особенно недвижимость, ценные бумаги, дорогостоящее оборудование, транспортные средства.

- Документы. Сначала собирается вся деловая документация, и только после этого следует обращение в банк. Чем больше документов, тем больше вероятность положительного ответа со стороны финансового учреждения. Речь идет о документах, отражающих деятельность будущего предприятия – лицензии, договора с подрядчиками, разрешения, справка с налоговой и пр.

Чтобы взять кредит необходимо:

- Выбрать банк с максимально выгодными условиями. Но лучше выбирать сразу несколько. Скорее всего, будут отказы, поэтому нужно иметь запасные варианты. Важно также обратить внимание на репутацию банка. Ее можно изучить по отзывам в интернете, просмотреть рейтинг в каталогах банков.

- Собрать пакет всех необходимых документов.

- Подать заявку. Посещать банк необязательно. У крупных банков есть интернет-сервисы, при помощи которых заявка оформляется дистанционно. Шаблоны похожи между собой, поэтому подать заявку в разные кредитные организации будет несложно.

- Заключить договор.

ВАЖНО! Чтобы получить кредит, в качестве первого платежа придется внести сумму от 10% до 30% от общей суммы займа. Деньги нужно найти заранее и подтвердить их наличие.

Фонды

Главная функция венчурных фондов – инвестиции в перспективные направления бизнеса.

Венчурный фонд работает по схеме:

- Поиск перспективных направлений для инвестирования – стартапов, уникальных бизнес-проектов.

- Их изучение, подробный анализ.

- Отбор самых перспективных, по мнению аналитиков, объектов для инвестирования.

- Разработка стратегии развития будущего предприятия.

- Выпуск акций компании. Часть акций выкупает венчурный фонд, инвестируя таким образом в развитие проекта. При этом контрольный пакет акций всегда остается у владельца компании, чтобы у него не было прямой зависимости от фонда.

- Компания развивается.

- Фонд получает дивиденды от акций, продает их на биржах.

Этот метод привлечения инвестиций – самый удобный. Нет зависимости от банков, нет долговых обязательств, которые нужно погашать ежемесячно.

Преимущества венчурных фондов:

- не нужно платить проценты;

- не нужны поручители и залоговое имущество;

- фонды – партнеры компании, они заинтересованы в ее развитии и всячески способствуют этому;

- в случае банкротства компания не несет никаких обязательств перед фондом.

Главный минус фондов – сложность привлечения инвестиций. Молодых компаний много, но венчурные фонды работают только с самыми на их взгляд перспективными. Как правило, это стартапы, связанные с современными технологиями и инновациями.

Бизнес-инкубаторы

Бизнес-инкубатор – это организация, главная задача которой – поддержка молодых предпринимателей.

Эти организации редко поддерживают финансово. Они не дают владельцу бизнеса деньги.

Распространенные варианты помощи бизнес-инкубаторов:

- Предоставление в пользование помещения для организации дела.

- Юридические консультации.

- Бухгалтерские услуги.

- Материальная база для развития предприятия.

Все это предоставляется бесплатно. Однако такие организации работают только с инновационными бизнес-идеями – как правило, с перспективными стартапами.

Бизнес-идеи, не требующие стартового капитала

Посреднические продажи товаров

Посредничество – один из самых распространенных видов предпринимательской деятельности. Чтобы заниматься посреднической торговлей, необязательно делать какие-либо инвестиции.

Чтобы заработать на продажах, можно заниматься реализацией чужих товаров. К примеру, многие компании сбывают продукцию через агентов. Агент заключает договор с компанией, находит ей клиентов и получает процент с продаж. При этом ничего вкладывать не нужно. Чаще всего свою продукцию таким способом продают косметические компании.

Торговля по системе дропшиппинг

Дропшиппинг – один из видов посреднической торговли, не требующий вложений. С английского слово «dropshipping» переводится как «прямая поставка». При торговле по этой схеме товар напрямую отправляется от производителя к получателю.

В качестве связующего звена между производителем и покупателем выступает посредник. Он не закупает товар, а лишь занимается его реализацией через интернет. Посредник самостоятельно устанавливает размер наценки и итоговую стоимость товара. Его задача – найти покупателя. Упаковкой и доставкой товара занимается производитель.

Главное преимущество дропшиппинга – отсутствие рисков. Предприниматель не закупает товар, а лишь занимается его продажей. Минус такой системы – сложность реализации. Придется конкурировать с другими интернет-магазинами.

Репетиторство

Информация – один из самых ценных продуктов современности. Найти по-настоящему хорошие и полезные обучающие материалы все сложнее, и на это нужно тратить немало времени. Поэтому репетиторство становится все более популярным способом обучения.

Платные уроки – прибыльный бизнес, для организации которого не нужен начальный капитал. Главное – наличие знаний.

Популярные направления для репетиторства:

- уроки пения, игры на музыкальных инструментах;

- уроки иностранных языков;

- уроки рисования;

- обучения боевым искусствам;

- подготовка школьников к ЕГЭ, вступительным экзаменам.

Варианты проведения занятий:

- с выездом на дом;

- у себя дома;

- в школах;

- через интернет – например, по скайпу.

Занятия могут быть как индивидуальные, так и групповые.

Грузоперевозки – одна из важнейших цепочек поставки товаров. Кроме того, велик спрос и на частные грузоперевозки .

Рынок подобных услуг еще развивается, поэтому каждый предприниматель может занять на нем свое место. Для организации такого бизнеса не нужно наличие грузового автомобиля.

Задача диспетчерской службы – искать водителям заказы, беря с них процент за посредничество. Единственная сложность на начальном этапе – привлечь водителей с собственными автомобилями.

Для открытия небольшой диспетчерской службы понадобится:

- компьютер;

- стабильный интернет;

- диспетчерская программа;

- телефон.

Преимущество такого бизнеса – возможность быстрого расширения и увеличения оборота.

Для открытия бизнеса необязательно обладать большим стартовым капиталом. Существует множество способов привлечения инвестиций, а также бизнес-идеи, не требующие никаких вложений. Преимущество подобных стартапов – отсутствие рисков, высокая рентабельность и возможность быстрого расширения.

Заказать бизнес план

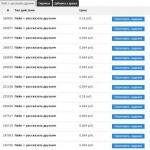

| Инвестиции: Инвестиции 1 000 000 - 2 000 000 руб. Компания работает на рынке с 2011 года. Бренд «Колибри деньги» выражает наши ключевые принципы в работе с клиентами: удобство, простоту пользования нашей услугой, скорость оформления и решения любых вопросов. Наша компания работает в сегменте - займы до зарплаты (PDL), за 5 лет нашими клиентами стало более 85000 человек, объем выданных займов превысил 0,6 млрд, мы… |

| Инвестиции: от 1 000 000 руб. Компания «Мигомденьги» основана в 2011 году. С первого дня зарекомендовала себя как бурно развивающиеся компания с прекрасным подбором профессионалов. «Мигомденьги» - один из самых опытных и быстрорастущих игроков микрофинансового рынка. Описание франшизы Куда надежно вложить деньги? Как обеспечить стабильность и гарантированный доход, не участвуя непосредственно в оперативном управлении? - откройте свой офис Микрофинансовой организации «Мигомденьги».… |

| Инвестиции: от 450 000 руб. Компания «ФинМаркет» начала издательство журнала «PRO ДЕНЬГИ» в 2010 г. С 2012 г. – компания начинает развивать сеть на условиях франчайзинга. Журнал «PRO ДЕНЬГИ» активно сотрудничает с крупнейшими российскими банками, лизинговыми компаниями, автосалонами, операторами связи.Описание франшизыКомпанией на условиях договора предоставляется:- банк статей и обложек в каждый номер;- технологии ведения бизнеса;- схема и рекомендации по продвижению;-… |

| Инвестиции: 500 000 - 5 000 000 руб. Компания ООО МФО "ПРОСТО ДЕНЬГИ" является одним из ярких представителей современной, уверенной в себе финансовой компании, приоритетным направлением деятельности которой, является наиболее полное удовлетворение финансовых потребностей всех категорий заемщиков, заинтересованных в качественном обслуживании. Мы сложившаяся команда профессионалов постоянно ищущих реализацию своих бизнес идей. Практически с момента основания компании мы уделяли большое внимание автоматизации бизнес процессов… |

| Инвестиции: 500 000 - 1 500 000 руб. «Удобно-Деньги» - эффективная бизнес-модель, созданная на основе анализа бизнес моделей наиболее успешных мировых и российских игроков рынка микрофинансирования и кредитования населения, таких как Cashamerica, Advanceamerica, банк «Русский стандарт», бюро финансовых решений «Пойдем». Мы начинали с маленькой организации в небольшом городе и за 4 года без дополнительного финансирования превратились в организацию с более, чем 60 отделениями.… Инвестиции: Инвестиции 2 200 000 - 5 000 000 ₽ Первый и единственный в России сервис личной охраны, доступный в вашем смартфоне. Личная Охрана АРМАДА Мы встретились с совладельцем компании Armada.Vip Александром Алиевым, чтобы узнать, почему важно иметь возможность вызвать телохранителя в течение часа, в каких ситуациях он может понадобиться и как развивается рынок подобных услуг в России. Почему вы решили заняться бизнесом, связанным с… |

| Инвестиции: Инвестиции 3 000 000 - 6 500 000 ₽ Яркие нотки вкуса и свежие эмоции - в Joly Woo приходят за полезной, в меру экзотичной едой и уникальной атмосферой. Создатели кафе уловили новый тренд - наступила эра упрощения, поэтому гости выбирают быстроту обслуживания вместо ожидания в дорогих ресторанах. Люди хотят получать качественный и вкусный продукт за небольшие деньги. Формат Joly Woo ответил ожиданиям аудитории:… Инвестиции: Инвестиции 370 000 - 1 000 000 ₽ Пиролизные котлы Тундра - Альтернатива газу! Вы будете производителем а не посредником. Наши пиролизные котлы заменяют газ. Это самый выгодный способ отопить помещение после магистрального газа. 1 место по дешевизне занимает магистральный газ (0,5 копеек за квт) 2 место пиролизные котлы (0,8 копеек за квт) 3 место отработанное масло (1,83 копеек за квт) 4… |

| Инвестиции: Инвестиции 1 350 000 - 6 500 000 ₽ ВодаТепло® – продажи, проектирование, монтаж, гарантийное и сервисное обслуживание систем отопления, водоснабжения, водоочистки, водоотведения, дымоудаления, вентиляции, кондиционирования, электрической безопасности, видеонаблюдения, систем «умный дом». А также сантехника, оборудование для бань и саун, камины, банные аксессуары, оборудование для купелей и бассейнов, химия для бассейнов и многое другое. ВодаТепло® - инженерные системы. Самый узнаваемый бренд в нашей сфере!!!… |

| Инвестиции: Инвестиции 2 700 000 - 3 500 000 ₽ Мы - команда профессионалов с опытом работы на рынке питания более 10 лет. За это время мы реализовали более 40 региональных и федеральных проектов в 15 различных концепциях. В 2017 году запустили проект "Булочная №21" и сейчас управляем сетью кафе-пекарен, которую хотим расширять, потому что верим, что наш продукт - это новый уровень в мире… |

О собственном небольшом, но устойчивом деле мечтают многие. Ведь его наличие предполагает свободу от денежных ограничений и реальный шанс прекратить работать «на дядю». Однако осуществить эту мечту не всем под силу. Даже если отбросить в сторону такие моменты, как психологическая готовность вести бизнес, предрасположенность, особый склад характера и необходимые черты темперамента, перед каждым, кто планирует превратиться в предпринимателя, встаёт вопрос - где взять стартовый капитал для бизнеса. Именно отсутствие средств не позволят многим реализовать планы о собственном бизнесе. Ведь солидная сумма лежит на счету далеко не у каждого рядового гражданина. Но те, кто действительно загорелся идеей начать работать на себя, в подобной ситуации ищут другие выходы, а не опускают руки. На самом деле, решений этого вопроса существует даже несколько, то есть имеется определённая возможность выбирать. Так, многие предпочитают привлечь к открытию бизнеса родственников и друзей. Если обратиться к близким людям с просьбой о помощи, то наверняка некоторые откликнуться и обеспечат новоиспечённого предпринимателя стартовой суммой. Такой заём, конечно, имеет массу преимуществ:

- У него нет жёстких сроков возврата;

- Близкие обычно не требуют выплаты процентов, а даже если такое условие и оговаривается, ставки в этом случае будут гораздо более приемлемыми, чем в банках;

- Отсутствие реальных рисков потери жилья и других ценностей из-за долга и т.п.

Это кредит, предоставляемый на доверии. И именно доверием в этом случае по большей части и рискует предприниматель. Ведь такой заём тоже нужно возвращать, иначе отношение с родственниками и друзьями, скорее всего, будут безвозвратно испорчены.

Получить стартовый капитал у инвесторов

Ещё один вариант, где взять стартовый капитал для бизнеса - это поиск инвесторов. Но с посторонними деловыми люди работать сложнее, чем с родственниками. Инвесторов интересует не личный успех предпринимателя, а финансовая выгода от проекта, который он планирует реализовать. Поэтому для работы с инвесторами необходим продуманный бизнес-план, из которого ясно следует, почему тому или иному человеку целесообразно вложиться в конкретный проект.

Мечтой для всех представителей малого предпринимательства является государственная помощь в открытии и ведении дела. Многие считают, что это миф, голая теория, но варианты такой поддержки действительно существуют. Но воспользоваться ими действительно непросто. Для этого придётся приложить усилия, изучить законодательную базу, собрать внушительный пакет документов. Однако в случае удачного исхода все эти усилия окупятся.

Начальный капитал для малого бизнеса от государства

Отношения в сфере поддержки бизнеса среднего и малого масштаба регулируются, в основном, ФЗ №209. Помимо него, ориентироваться стоит на документы того органа, который занимается данной сферой в конкретном регионе. При грамотном подходе и проявлении определённой доли упорства предприниматель вполне может добиться получения помощи.

Начать разговор о государственном субсидировании стоит с причин, по которым оно предоставляется. Дело не в том, что наша казна переполнена, и поэтому государство раздаёт деньги нуждающимся. Причина, по которой малому бизнесу должна предоставляться помощь - то, что такие предприятия - это рабочие места для большого количества граждан. Так, в России в организациях среднего и малого масштаба занято более 16 миллионов людей. Это практически четвёртая часть всего работающего населения. Устроиться на работу в частную компанию небольшого масштаба гораздо проще, чем на государственную службу или на крупное предприятие. Если вдруг такие компании прекратят своё существование, на страну обрушится глобальная безработица, в казну перестанут поступать налоги. А это чревато глубокими негативными переменами во всём устройстве. Аспектов, на основании которых государство заинтересовано в развитии и процветании средних и малых компаний, много.

Помимо этого, МСП обеспечивают 20% ВВП. В России этот показатель низкий, так как в мире он достигает 33%. Это показывает недостаточную степень развития этой важнейшей для государственного благополучия сферы.

МСП в определённом аспекте имеет решающий вес в экономике в целом. Довольно часто эту роль недооценивают. Однако вот лишь некоторые факты, которые наглядно демонстрируют, насколько важно развивать и стимулировать эту область:

- Малые компании создают массу рабочих мест;

- Благодаря разнообразию на рынке создаётся здоровая конкуренция, которая положительно сказывается на качестве предлагаемых продуктов, на ценах и прочих показателях;

- Эта сфера обеспечивает солидные поступления в казну на различных уровнях;

- Благодаря средним компаниям могут нормально функционировать те отрасли и ниши, а которых крупных бизнес работать просто не может. Сюда относятся такие важные сферы, как бытовые услуги, реклама и т.п.

Несмотря на очевидную значимость МСП, людям, которые решили реализовать себя в этой сфере, приходится нелегко. Бизнес сопряжён с рядом серьёзных проблем. Наиболее острые и распространённые из них - это:

- Работа в условиях неустойчивой экономики;

- Проблема, где взять стартовый капитал для открытия бизнеса, а затем для его роста;

- Высокие налоговое обременение, трудности с предоставлением бухгалтерской отчётности;

- Изменение на законодательном уровне;

- Нехватка квалифицированных специалистов, которым предпринимателям скромного масштаба просто нечего предложить;

- Проблемы с кредитованием, отсутствие стимула для банков предоставлять рискованные кредиты для открытия малого дела.

Большинство новичков, которые никогда прежде не сталкивались с необходимостью бороться с подобными проблемами, пасут и забывают о мечте построить собственное дело. С таким напором трудностей даже опытные бизнесмены не всегда справляются успешно.

Оценивая вкупе все эти аспекты, мы понимаем, насколько серьёзно малый российский бизнес нуждается в поддержке с государственной стороны. И эта поддержка действительно оказывается. Но получают её те, кто действительно готов приложить максимум усилий и продраться сквозь непролазные дебри бюрократии. Так, в 2016 году 11 миллиардов рублей было предоставлено в качестве поддержки МСП. Нельзя также не отметить, что все негативные веяния в экономике сказываются и на размере подобных дотаций. Год от года они становятся скромнее, а критерии их получения - всё жёстче. С примеру, за 2014 год на эти же цели выделили 20 миллиардов. Спустя год цифра уменьшилась на 3 миллиарда и составила всего 17 миллиардов.

В этом году тенденция к сокращению сохранилась и даже проявилась заметно более остро. Всего 7,5 млрд. было выделено в помощь предпринимателям. Очевидно, что количество желающих получить деньги из казны не уменьшилось, поэтому получить дотацию смогут лишь те немногие, кто сумеет справиться с бюрократической машиной.

Наибольшая статья расходов средств, выделенных на поддержку бизнесу, относится к разработке инфраструктуры, которая бы стимулировала самостоятельное развитие этой сферы. Меньше всего средств было направлено на создание бизгес-центров, которые бы на местах консультировали предпринимателей и оказывали бы им всестороннюю помощь. Также среди целей, на которые были направлены выделенные средства, указано предоставление поддержки муниципальных образований, информационно-культурные меры, создание климата для роста инновационного малого производства и промышленности, завершение капитального строительства, развитие предпринимательства среди молодого населения. Всё это, безусловно, достойные цели. Но не всем новичкам в сфере МСП удаётся вписаться в них, чтобы получить желаемую помощь.

Государственная поддержка не всегда предполагает прямое выделение денег. Она может быть предоставлена и в других формах. Всего их выделяют пять:

- Финансовая - непосредственное предоставление денег, которые могут быть направлены на открытие и рост малого предприятия. Это тот самый способ получить стартовый капитал на бизнес от государства, о котором мечтают многие. Выделяется в форме грантов, компенсаций, льготных займов, субсидий.

- Имущественная - предоставление необходимого предпринимателю имущества для его использования в сфере бизнеса. Это земля, помещения и пр.

- Информационно-консультационная - оказание профессиональных консультаций на бесплатной основе и создание информационных систем. В рамках этого вида помощь предприниматели могут посещать бесплатные семинары, тренинги, конференции, на которых действительно можно узнать много полезного и завести выгодные деловые знакомства;

- Инфраструктурная - предполагает создание комфортного климата для здорового функционирования бизнеса, открытие бизнес-инкубаторов, бизнес-центров, оказывающих помощь предпринимателям;

- Организационная - квалифицированное сопровождение подготовки и участия в профильных выставках.

Многие бизнесмены считают, что бороться имеет смысл только непосредственно за финансовую помощь. Однако и прочие формы имеют довольно богатый потенциал, главное - знать, как его использовать.

Так как претендующих на стартовый капитал для бизнеса от государства очень много, эту сферу необходимо чётко регулировать. Понятно, что государству выгодно стимулировать развитие наиболее перспективных или важных сфер. На сегодняшний день такими сферами являются:

- Промышленность и обеспечение продовольствием;

- Инновационные области;

- Здравоохранение;

- Творчество и ремёсла;

- Сельское хозяйство;

- Бытовые и коммунальные услуги;

- Туризм, в приоритете - экотуризм.

Предпринимателям, задействованным в данных областях, получить капитал на развитие малого бизнеса от государства будет гораздо проще. Поэтому если вы только начали присматриваться к этому варианту деятельности, то вам выгоднее реализовываться в вышеперечисленных направлениях, так шанс получить поддержку из казны выше.

Где взять стартовый капитал для малого бизнеса?

Материальная помощь оказывается, в основном, в четырёх формах:

Грант от центра занятости.

Разовая финансовая поддержка оказывается государством как мера борьбы с трудов в неофициальном порядке и безработицей. Получить такой грант может каждый предприниматель. Получить таким способом можно не слишком крупную сумму, в 2017 году она составила чуть больше 58 тысяч рублей. Претендовать на выплату может любое предприятия или компания, в которой трудоустроено от двух человек. При индивидуальном рассмотрении заявки сумма выплаты может повышаться до 58,8 тысяч на каждого трудоустроенного гражданина. Есть определённые условия, которым бизнес должен соответствовать, чтобы иметь возможность претендовать на такой грант. Выплата даётся на открытие малого дела. Она не предоставляется несовершеннолетним, студентам-очникам, пенсионерам, владельцам уже созданного ООО или ИП, инвалидам нерабочих групп, женщинам в декрете, трудоустроенным на основании трудового договора, а также людям, которые отказались от вакансий, предложенных центом занятости. Процедура получения предполагает сбор документов для постановки на учёт, рассмотрение предложенных вакансий. После этого подготовительного этапа необходимо составить соответствующее заявление на выплату, открыть счёт и предоставить его данные, а также тщательно проработанный бизнес-план. Для безработных граждан процесс получения гранта осуществляется по следующему алгоритму:

Оформление на бирже. С этого момента претендент каждый 10 дней будет получать от биржи вакансии. Ему будет необходимо обращаться к работодателям, готовым взять его на работу. Для получения гранта необходимо, чтобы все работодатели дали отказ. Операция продолжается, пока ЦНЗ не рассмотрит поданное заявление о предоставлении выплаты;

Консультирование с сотрудниками центра;

Подготовка бизнес-плана;

Рассмотрение заявление о получении гранта;

Заключение договора на его перечисление;

Открытие ИП;

Получение средств в объёме, равном 12 максимальным величинам пособия по безработице, или в соответствии с подтверждёнными доходами на открытие ИП;

Применение;

Отчёт о применении.

Упростить этот алгоритм никак нельзя. Получить средства можно только при строгом соблюдении определённого порядка действий. Важным моментом является использование денег исключительно на бизнес-потребности и составление отчёта о конкретных тратах. Если таковой отчёт не будет предоставлен, предпринимателя могут обязать вернуть предоставленный грант. Отчёт предоставляется в ЦЗН.

· Гранты молодым предпринимателям.

Этот вариант получить стартовый капитал для бизнеса от государства 2017 стоит выбрать тем, кто имеет небольшую сумму, достаточную для запуска и первичного развития дела. Суть гранта в том, что после удачного старта и успешного функционирования предприниматель получает возможность претендовать на возврат части средств, вложенных в дело. Сумма возврата может составлять до полумиллиона рублей. Чтобы реализовать эту возможность, нужно действовать по следующему плану:

Разработка стратегии. Её основа - грамотный профессиональный бизнес-план, отражающий все значительные моменты бизнеса - производство, финансы, продвижение, возможные прибыли, риски и пр.

Анализ государственных фондов. Учреждения, обеспечивающие помощь в такой форме начинающим бизнесменам, представлены в списке на сайте министерства. Естественно, никто не стучится в дом к предпринимателю и не предлагает ему возместить расходы на его дело. Стучаться и просить придётся самому предпринимателю. Для этого и необходимо изучить условия работы фондов, чтобы определить наиболее перспективный вариант.

Формирование пакета бумаг, оформление заявки. Это не менее ответственный этап. Все, кому известны проявления бюрократии, понимают, насколько важна каждая запятая в каждом документе. Любая мелочь может послужить причиной отказа в рассмотрении заявки.

Подача заявки, ожидание рассмотрения. Оценка проектов-претендентов проводится по ряду критериев особой комиссией. За каждое достоинство проектам начисляются баллы. Грант получает проект, которому присудят наибольшее количество баллов.

Расходовать полученные таким образом средства тоже можно только на цели бизнеса. На них можно приобрести сырьё, оборудование, оплатить аренду. Крайне важно целевое использование, как и во всех прочих случаях, касающихся предоставления финансовой поддержки из казны.

Получение подобного гранта доступно не всем. В целях разумного распределения ресурсов к этой форме финансовой поддержки предъявляются строгие условия. Кандидат должен практиковать предпринимательство не более двух лет, при этом он должен иметь документ, подтверждающий прохождение основного курса по предпринимательству. Из этих источников средства не могут быть выделены на игровой, банковский, посреднический бизнес, сферу страховки и перепродажи. Также у кандидата не должно быть никаких задолженностей государственного уровня. Есть в этой сфере и собственные приоритеты. Они во многом совпадают с теми, которые были описаны выше. Приоритетное значение у комиссии имеют проекты в области инноваций, сельского хозяйства, образования, рекламы, в социальной сфере, производство на экспорт, туризм.

· Льготный кредит.

Бизнесмены знают, как непросто договориться с банком, чтобы получить ссуду под солидные проценты. Даже под очевидно успешные проекты деньги выдают редко, особенно на открытие совершенно нового непроверенного практикой дела. Альтернативой банкам являются государственные кредиты с поддержкой. Суть такого способа выражается в нескольких основных принципах:

Государство осуществляет гарантии по займу. Они обеспечиваются Федеральной корпорацией;

Заёмщику предоставляются льготы: для малых организаций - 11% ставка, для среднего - 10%. Это очень лояльные условия, если рассматривать их в сравнении со ставками банков - 25%.

Получить можно до миллиарда рублей на три года;

Для получения необходимо, чтобы предприятие успешно и без убытка функционировало полгода;

Компаниям, пребывающим в околобанкротном состоянии такой кредит получить нельзя, а также организациям с долгами и испорченной кредитной историей.

Если вам посчастливиться получить такой выгодный кредит, то вы сможете направить его на оборотные средства, приобретение машин или недвижимости для бизнеса, участие в госзаказах.

Субсидии для МСП

Основанием для выдачи таких субсидий служит правительственное Постановление №1605. Эти выплаты представляют собой средства, предоставленные на целевой основе. Возвращать субсидии, как правило, не нужно, и они поступают сразу одной крупной суммой, тогда как грант перечисляется частями. Субсидирование реализуется в нескольких вариантах:

Возмещение процентов - позволяет вернуть до ¾ ставки ЦФ РФ на момент оформления кредитного договора, не более 70% от затрат и до пяти миллионов рублей;

Возмещение лизинговых расходов - не свыше 30% от цены предмета лизинга, до пяти миллионов;

Возмещение затрат на обучение сотрудников - 75% цены обучения, не свыше 90тысяч на каждого работника;

Возмещение первого взноса по лизингу - 100% уплаченного аванса, не свыше трёх миллионов.

Объёмы выплат целесообразно уточнять специально для конкретного региона.

Таковы общие способы получения государственной поддержки на цели бизнеса. Воспользоваться ими непросто, но бизнес вообще не подходящее место для тех, кто пасует перед сложностями. Удачливый бизнесмен проходит долгий путь, на котором ему приходится быть настойчивым, терпеливым и уметь получать то, что ему положено.

Сегодня для предпринимателей, решивших заняться малым бизнесом, существует несколько доступных и вполне приемлемых вариантов поиска стартового капитала:

- субсидии от государства;

- венчурное финансирование;

- кредитование;

- краудфандинг.

Рассмотрим каждый из вариантов отдельно.

Субсидии от государства

Сегодня существуют государственные программы, которые предоставляют стартовый капитал для малого предпринимателя. Например, за финансовой помощью для открытия ИП можно обратиться в центр занятости.

.jpg) Что потребуется для получения стартового капитала от биржи труда? Вам необходимо стоять на учете в статусе безработного не менее месяца.

Что потребуется для получения стартового капитала от биржи труда? Вам необходимо стоять на учете в статусе безработного не менее месяца.

Кроме того, нужно обратиться за консультацией к специалисту биржи труда, который предоставит список необходимых документов. Также Вам потребуется подготовить подробный бизнес-план. Плюс данного способа получить деньги на открытие малого бизнеса заключается в том, что средства от государства выдаются безвозмездно. Однако взамен Вам придется предоставить полную отчетность по всем расходам на открытие своего дела.

Еще один способ - получение субсидии от Департамента науки, промышленной политики и предпринимательства. Рассчитывать на стартовый капитал могут те предприниматели, у которых уже имеется разработанный проект, но ввиду отсутствия денежных средств он не развивается. Бизнесменам предлагают пройти определенный конкурс, по результатам которого победитель получит субсидию в виде денежного вознаграждения. Преимущество этого способа заключается в том, что даже если Вы не победите в конкурсе, все равно сможете показать себя перед инвесторами и наладить нужные связи.

Как правило, помощь от государства оказывается безвозмездно.

Поиск инвесторов

Одним из доступных способов получения стартового капитала для развития считается привлечение венчурных инвесторов.

.jpeg) В чем суть данного способа финансирования? Предприниматель может рассчитывать на получение стартового капитала в той ситуации, когда венчурный инвестор посчитает его проект успешным и перспективным. При этом бизнесмен, дающий деньги на малый бизнес, получает следующие права:

В чем суть данного способа финансирования? Предприниматель может рассчитывать на получение стартового капитала в той ситуации, когда венчурный инвестор посчитает его проект успешным и перспективным. При этом бизнесмен, дающий деньги на малый бизнес, получает следующие права:

- получать прибыль в течение 3-5 лет;

- контролировать дела организации, в которую он вложил деньги;

- принимать участие в управленческих моментах.

После того, как предприниматель, выдавший стартовые средства, получает планируемый доход, он может перепродать свою долю другому инвестору или владельцу компании.

Для того чтобы привлечь венчурного инвестора, Вам необходимо обратиться за помощью в специальные инвестиционные фонды, госструктуры или крупные фирмы.

Существенным достоинством получения стартового капитала таким путем является то, что Вы можете взять крупную сумму денег на развитие. Однако при этом Вам придется отдать часть собственной фирмы в обмен на финансовую помощь. Это является единственным недостатком.

Еще один способ привлечения инвесторов в целях получения стартового капитала на открытие бизнеса - самостоятельный поиск. Для этого Вам понадобится посещать выставки и презентации соответствующих тематик бизнеса. Данный способ менее эффективен, чем венчурное инвестирование, так как шанс быть замеченным на выставках гораздо ниже.

Кредитование

.jpg) Сегодня любой предприниматель может взять денег на развитие малого бизнеса у банка. Однако получить капитал таким способом достаточно сложно. Во-первых, банки неохотно кредитуют начинающих предпринимателей. По большей части, кредиты выдаются бизнесменам, которым требуются средства на развитие уже существующего дела.

Сегодня любой предприниматель может взять денег на развитие малого бизнеса у банка. Однако получить капитал таким способом достаточно сложно. Во-первых, банки неохотно кредитуют начинающих предпринимателей. По большей части, кредиты выдаются бизнесменам, которым требуются средства на развитие уже существующего дела.

Во-вторых, процентная ставка достаточно высока.

Вы также можете взять потребительский кредит, однако средняя ставка в этом случае составит, в среднем, не менее 26% годовых.

Существенный минус получения такого капитала заключается в том, что если Ваш бизнес перестанет приносить прибыль и «прогорит», взятые средства для собственного дела все равно придется возвращать банку.

Краудфандинг

Не так давно в нашей стране появился еще один эффективный способ взять деньги на открытие бизнеса - это краудфандинг (с английского - финансирование толпой).

.jpg) Чтобы получить стартовые средства данным способом, Вам потребуется зарегистрироваться на одной из следующих площадок:

Чтобы получить стартовые средства данным способом, Вам потребуется зарегистрироваться на одной из следующих площадок:

- planeta.ru,

- boomstarter.ru,

- crowdsourcing.ru.

Далее Вам нужно создать файловый и видео документы с подробной информацией о Вашей идее для бизнеса. Презентация должна быть интересной и при этом информативной. Не забудьте указать необходимый капитал для развития своего дела. Чем увлекательней будет Ваше видео, тем больше людей Вы сможете привлечь в качестве инвесторов.

Наряду с поиском средств, Вы можете продвигать свой проект в социальных сетях при помощи SMM.

Не забывайте про вознаграждение. Если Вы, например, открываете собственную кондитерскую, то можете сделать инвесторам сладкие презенты. Если разрабатываете собственное приложение для мобильных телефонов, наградой может стать бесплатный доступ к нему.

Начать предпринимательскую деятельность с нуля в кризисном году – сложная задача. Но если подойти к делу серьезно и все рассчитать, то любая может стать отличным источником дохода. Вас останавливает нехватка денег или вы не знаете с чего начать своё дело? Мы расскажем, как открыть свой бизнес с нуля в маленьком городе в 2017, даже без первоначального капитала.

Нужна идея

Для начала нужно определиться с идеей. Необязательно придумывать с нуля что-то необычное или сложное. Пусть бизнес будет связан, к примеру, с вашим хобби. Не стоит заниматься машинами, если вы ничего в них не понимаете. Подумайте, что будет ближе и понятнее именно вам. Можно связать свой бизнес с профессиональной деятельностью. Тогда ваши знания и опыт помогут вам в реализации плана.

Не стоит ждать, что, открыв свое дело с минимальными вложениями, вы сразу получите огромную прибыль. Предпринимательская деятельность имеет свои законы: доходы напрямую зависят от величины бизнеса.

Виды бизнеса:

- Малый бизнес – предприниматели, которые занимаются небольшой узкопрофильной деятельностью. Если вы планируете открыть домашний бизнес, то ждать больших доходов не стоит, но и средства, которые понадобятся для старта, будут минимальными.

- Большой бизнес – крупное производство или компания, которая занимает свою нишу на рынке. Для создания необходим внушительный начальный капитал и знания в определенной области.

Стоит остановить свой выбор на крупных банках: Сбербанк (кредит «Доверие»), ВТБ24 , . Они предлагают лояльные программы кредитования. Внимательно читайте условия кредитного договора: выгоднее брать кредит, который рассчитывается от остатка.

– Занять у знакомых или родственников.

Это лучше, чем взять кредит у банка, так как проценты с вас взыматься не будут. Но стоит хорошо обдумать, в какие сроки вы сможете вернуть долг.

Это самый сложный, но привлекательный вариант. Спонсору будет интересно, сколько и в какие сроки он заработает на вашей идее, поэтому у вас должен быть составлен четкий бизнес-план. Также обратите внимание на презентацию продукта или услуги – она должна быть яркой и запомниться инвестору

Для привлечения инвесторов у вас должен быть составлен четкий бизнес-план.

– Продать имущество.

Для получения первоначального капитала для малого бизнеса бывает достаточно продать машину или земельный участок. Но перед продажей стоит взвесить все риски, так как бизнес может прогореть, а недвижимость вы уже не вернете.

– Самостоятельно заработать деньги.

Этот вариант самый сложный: причиной являются низкие заработные платы, особенно в регионах. Накопить начальный капитал порой просто нереально.

Если денег не хватает, а привлечь инвесторов не получается, то стоит остановить свой выбор на бизнесе с минимальными вложениями. К таким можно отнести все небольшие сферы услуг и домашний бизнес.

В 23 года Николай Емельяненко уже является владельцем небольшой кофейни «Черная кошка» в г. Шахты. Свой бизнес он создал практически без первоначального капитала. По словам Николая, на этот проект его вдохновила мама, которая знает о кофе почти все. Молодой человек нашел программу поддержки молодых предпринимателей, по которой получил кредит в 300000 рублей без залога. Уложиться в такую маленькую сумму удалось благодаря экономии средств: самостоятельно сделал ремонт, при закупке мебели скомбинировал несколько вариантов, часть оборудования купил, часть – взял в аренду. Через несколько месяцев кофейня вышла на самоокупаемость.

Регистрируем бизнес

После того как идея созрела и вы подготовили бизнес-план, можно начать регистрацию бизнеса.

Для регистрации вам нужно выбрать одну из форм:

- Индивидуальное предпринимательство () – самая простая форма регистрации. Подходит для малого или домашнего бизнеса и оформляется за 1-2 недели.

- Общество с ограниченной ответственностью () – эта форма собственности серьезнее. ООО рекомендуем оформлять при организации производства или серьезной компании с привлечением инвесторов.

После подачи документов на регистрацию ИП у вас будет время решить организационные вопросы: найти и арендовать офис, закупить оборудование, выбрать , нанять персонал. Это все отнимает много времени и сил, поэтому стоит запастись терпением. В свое дело необходимо вкладывать не только деньги, но и личное время. Только так можно получить хорошую прибыль.

Форма собственности обозначается в бизнес-проекте и выбирается в каждом случае индивидуально.

Возможные ошибки

Организовать небольшой бизнес под силу всем, кто не ленится и готов пройти долгий путь: от идеи до внедрения проекта в жизнь. Не каждый бизнес сразу принесет прибыль и быстро раскрутится. Молодые предприниматели нередко допускают ряд ошибок:

1. Отсутствие бизнес-плана.

Не стоит упускать этап бизнес-планирования. План поможет проконтролировать предстоящие расходы и спрогнозировать возможные варианты развития вашей компании.

2. Неэффективная растрата начального капитала.

Необходимо выбрать золотую середину и распределить средства так, чтобы хватило не только на организацию, но и на рекламу и дизайн помещения. Но не забывайте, что, к примеру, если вы вложите большую часть денег в дизайн, вам может не хватить на рекламу и клиенты просто не дойдут до вас.

Молодые предприниматели порой недооценивают роль рекламы. С помощью профессиональных рекламных акций бизнес быстрее раскрутится. Первоначально достаточно дать несколько объявлений в крупные издания вашего региона. Также рекомендуем вам обратить внимание на — это отличный инструмент раскрутки. Недорогая, но самая эффективная реклама – в интернете. Заплатив 1-2 тысячи рублей, вы охватите большую .

4. Слишком широкий профиль.

Если вы выбрали в качестве проекта торговлю одеждой, то угодить сразу всем будет сложно. Пусть ниша будет узкой, например, спортивная одежда для мужчин. Занимать более широкие позиции можно только после появления свободных средств.

Семейная пара из Волгограда Александр и Ольга Руденькие занимаются свадебной уже три года. По их словам, в начале пути они слабо представляли себе данный бизнес, вникали во все посредством проб и ошибок. Для того, чтобы занять свое место в такой конкурентной нише, Александру и Ольге понадобилось некоторое время. Были в работе моменты, когда приходилось переживать отсутствие заказов. Но успех пришел, в том числе благодаря настойчивости и постоянном труде.

Не стоит рассчитывать на быструю окупаемость нового проекта. Любой бизнес, даже малый – это труд. Посвятите делу все свое время — и обязательно добьетесь результата. Обязательные условия для создания своего дела — это начальный капитал, желание что-то делать и интересная идея. А правильная и поэтапная организация проекта будет отличным стартом на длинном и извилистом пути к успеху, даже в кризис.