Обзор рынка услуг по доставке грузов из Китая. Тенденции рынка перевозок сборных грузов Тренды года на рынке транспортных услуг

В структуру общего рынка грузоперевозок по России традиционно включены грузоперевозки по всем видам транспорта: железнодорожные, трубопровод, автомобильный, морской, внутренний водный и воздушный транспорт.

Для анализа общей ситуации на рынке грузоперевозок исследуются те же показатели общего объема перевозок груза в натуральном выражении, исчисляемые в млн.тонн, а также показатели общего грузооборота, исчисляемые в млн. тонн-км

Следует обратить внимание, что данные, на основе которых были сформированы изучаемые структуры, были взяты из источников Росстата. Однако, определенно можно сказать, что эти данные искажены вследствие некорректного предоставления информации компаниями-участниками рынка с целью ухода от налогов. Поэтому следует использовать эту информацию для анализа динамической ситуации, на которую искажение данных влияет в меньшей степени и позволяет дать общую картину развития рынка.

По данным ФСГС структура грузооборота России выглядит следующим образом: 48% всего грузооборота осуществляется с помощью трубопроводного транспорта, 45% с помощью железнодорожного и только 5% с помощью автомобильного.

Однако, рассчитывая объем рынка мы ориентируемся на объем перевозок груза в натуральном выражении, исчисляемый в млн.тонн. Анализируя динамику развития отрасли в этих показателях, мы видим, что лидирующая позиция (около 70%) принадлежит автомобильным грузоперевозкам, и в несколько раз меньше объем перевозок грузов железнодорожным транспортом и трубопроводным. Это различие в структурном распределении по видам транспорта (по грузообороту автомобильный транспорт занимает 5%, а по объему грузоперевозок - 68,1%) происходит потому, что при расчете грузооборота учитывается также длительность перевозки (млн. тонн-км), тогда как при расчете объема перевозок - только объем в млн. тонн. А так как в структуре автомобильных грузоперевозок большую часть составляют внутригородские и внутриобластные перевозки, являющиеся перевозками на близкие расстояния, то, при большом объеме перевозок они составляют очень незначительную часть общего грузооборота по России.

Динамика объемов грузоперевозок по видам транспорта выглядит следующим образом:

Перевозки грузов по виду транспорта (млн. тонн)

Структура российского рынка грузоперевозок в России по видам транспорта (в %) за первое полугодие 2012 года представлена на диаграмме:

Как уже упоминалось выше, мы действуем на рынке коммерческих перевозок грузов, поэтому, анализируя рынок коммерческих грузоперевозок, мы учитываем только грузоперевозки транспортом общего пользования. Также в структуру коммерческих перевозок грузов Росстат включает также промышленные железнодорожные перевозки, а в этот показатель включены грузы, перевезенные по подъездным путям промышленных и других организаций. Общий объем перевозок этого показателя определяется как сумма грузов, принятых с железных дорог общего пользования и переданных на эти железные дороги, а также грузов, перевезенных по подъездным путям в пределах этих организаций без выхода на сеть общего пользования, поэтому при анализе мы исключаем перевозки железнодорожным промышленным транспортом, учитывая только железнодорожный транспорт общего пользования.

Данные по коммерческим перевозкам грузов в динамике представлены в следующей таблице:

Анализируя динамику коммерческих грузоперевозок при поставках из Европы можно отметить лидирующую роль двух видов грузоперевозок: автомобильные, доля которых занимает более половины всех коммерческих грузоперевозок, и железнодорожные. Также следует обратить внимание на снижение доли автоперевозок в последние 2 года на фоне возросшей доли железнодорожных перевозок.

Кризис внес серьезные изменения в динамику и структуру рынка в 2009 г. На фоне снижения спроса на весь комплекс транспортно-логистических услуг отмечалось падение объема операций и доходов логистических компаний, возросла конкуренция. Основным фактором для роста российского рынка транспортно-логистических услуг в 2010 г. стало увеличение объемов грузоперевозок (прежде всего железнодорожным транспортом) на фоне повышения тарифов.

Общий рост объема коммерческих перевозок груза увеличился в 2011 году на 4,9% по сравнению с 2010 годом. По показателям первой половины 2012 года также наблюдается стабилизация и прогнозируется рост коммерческих перевозок на 2,4%, в значительной степени за счет увеличения доли автомобильных коммерческих перевозок

Структура российского рынка коммерческих грузоперевозок в России по видам транспорта (в %) за первое полугодие 2012 года представлена на диаграмме (за вычетом промышленного железнодорожного транспорта)

На этой диаграмме ясно видно то, что отмечалось ранее - в коммерческих перевозках основные виды транспорта - автомобильный и железнодорожный, на которые приходится более 95% общего коммерческого грузооборота. Поэтому, анализируя в дальнейшем географический фактор рынка транспортных услуг, внимание акцентируется именно на этих видах грузоперевозок. Доля авиатранспорта в объеме коммерческих грузоперевозок очень незначительна (0,03%), поэтому в дальнейшем мы не акцентируем свое внимание на авиаперевозках.

Возник вопрос по содержанию отчёта?

Задайте его! Персональный менеджер свяжется с Вами и поможет решить любую задачу

Найти исследование

Бесплатная аналитика

Обзор рынка логистических услуг в сегменте перевозки сборных грузов Украины. 2016 год (артикул: 26317 25375)

Вы можете заказать данный отчёт в режиме on-line прямо сейчас, заполнив небольшую форму. Заказ отчёта не обязывает к его покупке. После получения заказа на отчёт с Вами свяжется наш менеджер.

Если данный отчёт Вам не подходит, Вы можете:

- 1. с уточнением структуры отчёта

- 2. по Вашей теме

- 3. по Вашей теме

Дата подготовки обзора: сентябрь 2016 год

Способ оплаты: наличный либо безналичный расчет, предоплата

Способ получения: электронной почтой либо курьером в электронном или в печатном виде

Количество страниц: 24, Arial, 1 интервал, 10 кегль

Графиков и диаграмм: 8

Таблиц: 10

1. Общая характеристика рынка сборных грузов в Украине3

1.1. Анализ тенденций развития рынка в 2014-6 мес. 2016 гг.. (плюс факторы влияния на развитие отрасли)

1.2. Общие показатели рынка, расчет емкости рынка логистических услуг в 2014-6 мес. 2016 гг.. в денежном выражении (в т.ч. выделение доли рынка сборных грузов в структуре рынка логистических услуг) - оценочно

2. Основные логистические операторы на рынке сборных грузов в Украине

2.1. Перечень основных операторов на рынке сборных грузов, краткая характеристика их деятельности, рейтинги по объему площадей помещений для хранения - по наличию информации

2.2. Степень конкуренции и риски

3. Цена и ценообразование на рынке сборных грузов в Украине

3.1. Средние цены по операторам в разрезе видов услуг - путем обзвона

3.2. Описание факторов, влияющих на формирование цены, структура

3.3. Цена и ценообразование в сфере использования складской недвижимости. Базовые арендные ставки

5. Инвестиционная привлекательность отрасли

5.1. SWOT - анализ рыночного направления

5.2. Риски и барьеры выхода на рынок

Описание основных операторов рынка перевозки сборных грузов в Украине

Описание основных операторов рынка логистических перевозок сборных грузов в Украине

Основные параметры оценки конкурентной среды исследуемого рынка

Оценка конкурентной среды на рынке перевозки сборных грузов

Результаты оценки конкурентной среды на рынке перевозки сборных грузов Украины

Средняя стоимость услуг складской обработки и хранения в Украине, в 2015 г., грн

SWOT-анализ рынка перевозки сборных грузов

Риски и барьеры на рынке логистических услуг Украины

Перечень графиков, диаграмм и схем:

Динамика изменения объема производства промышленной продукции в сравнении с аналогичным периодом предыдущего года в 2014 - 1 пол. 2016 гг.

Динамика изменения объема внешней торговли в сравнении с аналогичным периодом предыдущего года в 2014 - 1 пол. 2016 гг. в денежном выражении

Динамика объема грузоперевозок в Украине в 2014 - 1 пол. 2016 гг. в натуральном выражении, млрд. т/км

Динамика объема рынка услуг грузоперевозки в Украине в 2014 - 1 пол. 2016 гг. в денежном выражении, млрд. грн

Динамика объема рынка услуг грузоперевозки в сегменте сборных грузов в Украине в 2014 - 1 пол. 2016 гг. в денежном выражении, млрд. грн

Динамика сегмента рынка сборных грузов (согласно объявлениям) в Украине в 2014 - 1 пол. 2016 гг. в денежном выражении, млрд. грн

Прогноз объема перевозок сборных грузов в Украине в 2016 - 2018 гг. в денежном выражении, грн

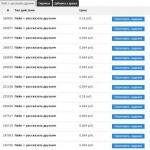

Другие исследования по теме

| Название исследования | Цена, руб. |

|---|---|

| Российский рынок полувагонов: итоги 2018 г., прогноз до 2021 г.

Регион: РФ Дата выхода: 16.05.19 |

75 000 |

| Российский рынок экспресс-доставки грузов и почты: итоги 2018 г., прогноз до 2021 г.

Регион: РФ Дата выхода: 18.04.19 |

75 000 |

| Российский рынок экспресс-доставки грузов: итоги 2017 г., прогноз до 2020 г.

Регион: РФ Дата выхода: 31.08.18 |

75 000 |

| Обзор рынка логистики Украины. 2018 год

Регион: Украина Дата выхода: 15.04.18 |

29 900 |

| Обзор рынка международных автогрузоперевозок и тентованных автомобилей Украины. 2017 год

Регион: Украина Дата выхода: 20.12.17 |

78 600 |

Актуальные исследования и бизнес-планы

- Бизнес-планы по производству газобетона

1. РЕЗЮМЕ ПРОЕКТА 1.1. Цели проекта 1.2. Расчетный период проекта 1.3. Стоимость реализации проекта 1.4. Источники финансирования проекта 1.5. Показатели эффективности проекта 2. ИНФОРМАЦИЯ ОБ УЧАСТНИКАХ ПРОЕКТА 3. ОПИСАНИЕ ПРОЕКТА 3.1. Концепция производства неавтоклавного газобетона 3.2. Характеристика продукции 3.3. работы 3.4. Разрешительная документация для организации производства неавтоклавного газобетона 4. АНАЛИЗ РЫНКА 4.1. Объект исследования 4.2. Технология производства неавтоклавного газобетона 4.3. Объем рынка газобетона 4.4. Тенденции на российском рынке газобетона 4.5. Факторы, влияющие на рынок газобетона 4.6. Государственное регулирование рынка газобетона 4.7. Сырьевая база (Портландцемент без минеральных добавок) Динамика производства по годам Динамика производства по месяцам Объемы производства по федеральным округам Объемы производства по регионам 4.8. Производство стеновых блоков из ячеистого бетона Динамика объемов производства по годам Динамика объемов производства по месяцам Объемы производства по федеральным округам РФ Объемы производства в регионах РФ 4.9. Российские производители газобетона Объемы производства крупнейших российских предприятий Структура производства по крупнейшим российским предприятиям 4.10. Экспорт строительных блоков В натуральном вы…

- Бизнес-план транспортной компании – 2014г. (с финансовой моделью)

- Бизнес-план: Строительство тепличного комплекса по выращиванию зелени

1. Резюме проекта

2. Описание проекта и компании

2.1. Общее описание проекта

2.2. Выпускаемая продукция

2.3. Сведения о проекте и его участниках

3. Описание продукции

3.1. Физическое описание продукции

3.2. Назначение и область применения

3.3. Основные характеристики

3.4. Конкурентоспособность

4. Маркетинговый план

4.1. Описание и анализ рынка зелени в МО

4.1.1. Объем и динамика

4.1.2. Тенденции на рынке

4.1.3. Крупнейшие отечественные производители

4.1.4. Структура рынка: импорт/экспорт, разновидности, структура потребления

4.1.5. Основные каналы дистрибуции

4.2. Описание рынка зелени

4.2.1. Объем и динамика рынка

4.2.2. Основные игроки на рынке

4.2.3. Тенденции на рынке

4.3. Описание рынка зелени

4.3.1. Объем и динамика рынка

4.3.2. Структура рынка по цене4.4. Определение, описание и анализ потребителей

4.5. Определение потенциала рынка сбыта

4.6. Ценообразование

4.6.1. Существующие модели ценообразования

4.6.2. Адекватный рынку ценовой диапазон цен на продукцию

4.7. Стратегия продвижения на рынок

5. Производственный план

5.1. Технология выращивания продукции

5.2. Производственные площади

5.3. По… - Бизнес-план: Бойня с цехом переработки

1. РЕЗЮМЕ ПРОЕКТА 2. СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА 2.1. Описание проекта и предполагаемой продукции/услуг: 2.1.1. Убой КРС (мясо в полутушах и обваленное и упакованное по частям) 2.1.2. Убой свиней (мясо в полутушах и обваленное и упакованное по частям) 2.1.3. Убой МРС (мясо в полутушах и обваленное и упакованное по частям) 2.2. Особенности организации проекта 2.3. Информация об участниках проекта 2.4. Месторасположение проекта 3. МАРКЕТИНГОВЫЙ ПЛАН 3.1. Обзор рынка говядины, свинины и баранины в Москве, МО, Калужской области 3.2. Основные тенденции на рынке 3.3. Анализ потребителей. Сегментация потребителей. 3.4. Анализ конкурентов 3.5. Ценообразование на рынке 4. ОРГАНИЗАЦИОННЫЙ ПЛАН 4.1. План по персоналу 4.2. План-график работ по проекту 4.3. Источники, формы и условия финансирования 5. ПРОИЗВОДСТВЕННЫЙ ПЛАН 5.1. Описание зданий и помещений 5.2. Расчет стоимости строительства 5.3. Описание технологического процесса (по данным заказчика) 5.3.1. Комбинированная линия для забоя КРС, свиней, МРС 5.4. Описание оборудования (по данным заказчика) 5.5. Сырье, материалы и комплектующие 5.6. Прочие технологические вопросы 6. ОКРУЖЕНИЕ ПРОЕКТА 6.1. Экологический аспект 6.2. Государственное регулирование 7. ФИНАНСОВЫЙ ПЛАН 7.1. Исходные данные и допущения 7.2. Номенклатура и цены 7.3. И…

Для транспортной отрасли 2015 год выдался непростым - санкции, рост налогов, падение объемов внешней торговли и потребительского спроса привели к значительным изменениям на рынке - в новых экономических условиях компаниям приходилось выбирать не только новые маршруты, но и альтернативные виды транспорта. Сегодня большинство экспертов отмечает, что в отрасли уже начался серьезный кризис и это подтверждает статистика.

По данным Росстата, на протяжении последних четырех лет грузооборот практически не менялся, несмотря на положительную динамику внешней торговли. В январе-декабре 2015 года он даже подрос на 0,5% и составил 5089,6 млрд тонно-километров. Однако за этими стабильными данными кроется весьма неприятное обстоятельство: на протяжении того же периода наблюдалось ежегодное снижение объемов перевезенных грузов. Если в 2012 году было перевезено 8,5 млн тонн, то в 2015 году менее 7,5 млн тонн. При этом спад по сравнению с прошлым годом составил более 5%.

Сегодня автомобильные грузоперевозчики, на которых приходится основная часть погрузки, теряют свою долю рынка, при этом сегменты морских и железнодорожных перевозок увеличиваются. Это связано с тем, что в натуральном выражении и импорт, и экспорт большинства потребительских товаров существенно сократился, а именно они и перевозились автомобильным транспортом. В несколько раз снизился импорт продуктов питания, техники, бытовой химии. В то же время из-за низкого курса рубля Россия увеличила поставки на экспорт многих сырьевых товаров - нефти, газа, зерна, металлов, которые поставляются за рубеж морем и другими видами транспорта. Санкции и продовольственное эмбарго также сыграли свою роль: при снижении торговли с Европой выросла доля стран Азиатско-тихоокеанского региона, которые с точки зрения логистики в большей степени завязаны на других способах доставки грузов.

В конечном итоге объем перевозок на автомобильном транспорте упал на 7% до 5 млрд тонн, в то же время на морском транспорте он возрос на 18% до 18,3 млн тонн. При этом объем погрузки на железнодорожном, внутреннем водном, воздушном и трубопроводном транспорте остались без изменений.

Объем автомобильных перевозок упал на 12 % уже в январе прошлого года, когда внешнеторговый оборот России рухнул на 34%. Девальвация рубля отчасти помогла российским автоперевозчикам - к концу года отечественные экспортеры в разы нарастили объемы поставок отдельной продукции, но исправить положение в отрасли им не удалось - спрос на их услуги сократился, и снижение объемов перевезенных грузов наблюдалось ежемесячно.

Автоперевозчики столкнулись и с другими проблемами: выросли расходы на транспортное обслуживание, топливо и лизинговые платежи, а высокие ставки по кредитам продолжают душить бизнес. Не добавили оптимизма и возросшие тарифы на КАСКО и ОСАГО.

Однако экономические трудности меркнут в сравнении с той «заботой и поддержкой», которую оказало перевозчикам наше государство.

Ещё в начале 2015 года так и не была решена проблема с книжками МДП - таможенные органы ограничили её применение на территории России, в результате этого практически весь транзитный поток сосредоточился в один узкий коридор на территории Северо-Западного Федерального округа. В результате этого, транзит по территории России стал ещё менее привлекателен, чем раньше, а спад торговли со странами ЕС в конечном итоге больнее всего ударил именно по компаниям этого региона. По итогам января-октября 2015 года объем автомобильных грузоперевозок из Европы в Россию упал на 34%.

Также в течение прошедшего года активно исполнялся приказ Министерства транспорта от 21.08.2013 № 273 «Об утверждении Порядка оснащения транспортных средств тахографами». Данные устройства не только необходимо было установить на все транспортные средства за свой счет, но и регулярно осуществлять их обслуживание.

К концу года государство решило окончательно добить отрасль и ввело плату за проезд большегрузов по дорогам федерального назначения - так называемую систему «Платон». Стоимость проезда была установлена в размере 1,53 рубля за 1 км пути. Для большинства перевозчиков это обернулось многократным ростом издержек - например, компания Danon отмечает, что её расходы на транспортировку выросли в два раза. Многие малые предприятия и вовсе теперь вынуждены уйти с рынка - выплаты превышают их месячный заработок.

Хотя аналитики и прогнозируют, что введение Платона в конечном итоге станет причиной роста, потребительских цен, автоперевозчики не могут переложить возросшие затраты полностью на плечи своих клиентов - из-за падения спроса компании просто не способны увеличить тарифы и вынуждены работать в убыток. По данным Росстата тарифы на автомобильные грузоперевозки показали самый незначительный рост по сравнению с другими видами транспорта - за год они выросли только на 6%, в то время как общий рост тарифов составил 11,5%.

Несмотря на то, что автомобильные перевозки гораздо удобнее с точки зрения логистики и сроков доставки, экономические факторы и административные барьеры привели к тому, что грузопоток стал к концу года все больше смещаться на железную дорогу. После того, как в ноябре была введена система Платон, объем железнодорожных перевозок в декабре вырос на 1%, в то время как на протяжении остальных месяцев он не превышал прошлогодние показатели.

Тем не менее, пересесть на железнодорожный транспорт сегодня готовы далеко не все. Для владельцев малых и средних грузов перевозки по железной дороге по-прежнему остаются невыгодными: не работает принцип доставки «от двери до двери», труднее осуществлять планирование поставок, необходимо нести дополнительные расходы, связанные с погрузкой и разгрузкой товара. Останавливают участников рынка и резко возросшие тарифы - в начале 2015 на все перевозки РЖД они выросли на 10%, а дополнительно к этому Федеральная служба по тарифам установила предельно допустимое отклонение от него. В результате РЖД ввела надбавку к тарифу в размере 13,4% на перевозку ряда экспортируемых грузов, в том числе таких ключевых товаров, как нефть и нефтепродукты, зерновые и металлопродукция. После таких реформ востребованность железнодорожных перевозок снизилась - особенно наглядно это прослеживается по показателям первой половины года. Более того, отдельные предприятия, деятельность которых тесно сопряжена с транспортировкой, и вовсе предпочли сократить выпуск продукции, особенно на фоне снижения спроса на неё со стороны Китая. Так, не смотря на рост физических объемов экспорта, упал объем железнодорожных перевозок нефти и нефтепродуктов (-2%), строительных грузов (-7,3%), цемента (-20%), лома черных металлов (-11%).

В среднем, по данным Росстата, тарифы увеличились на 12,9%. При этом прибыль РЖД уже за первое полугодие выросла в восемь раз - до 18,26 млрд рублей. В 2016 году планируется рост тарифов ещё на 9%, и в конечном итоге это также скажется на потребителях.

Немного лучше обстоит дело на морском транспорте, за 2015 год объем морских грузоперевозок составил 118,1 млн тонн, увеличившись по сравнению с прошлым годом на 17%. Увеличение продиктовано в основном внешнеторговыми причинами - выросли физических объемы экспорта товаров, поставляемых в страны Азии, что особенно ярко прослеживается с осени 2015 года. В декабре объем перевозок и вовсе возрос на 62% по сравнению с аналогичным месяцем прошлого года.

Вместе с ростом объемов морских перевозок вырос и грузооборот портов - в январе-декабре он составил 676,7 млн тонн, что на 5,7% выше аналогичного показателя прошлого года. При этом наибольший рост показали именно экспортные грузы - 539,1 млн тонн (+7,7%). Возросли перегрузки угля (+6%), зерна (+15,1%), черных металлов (+12,2%), лесных грузов (+10,7%).

При этом наилучшую динамику показали порты Азово-Черноморского бассейна (+10,2%), а также Дальнего востока (+5,2%). Именно на них сосредоточились ключевые экспортные потоки отечественных сырьевых товаров за рубеж.

Из-за высоких транспортных издержек на автомобильные и железнодорожные перевозки все больше компаний предпочитают новые способы транспортировки грузов. Почти в два раза выросли перевозки грузов на паромах, и на 15,6% увеличился грузооборот каботажных перевозок - до 56,1 млн тонн. Несмотря на проекты по развитию портовой и железнодорожной инфраструктуры, создание подъездных путей и терминально-логистических центров, использование автомобильного транспорта и последующая перегрузка товаров на суда по-прежнему является приоритетной. Доставка грузов в морские порты автомобильным транспортом выросла на 12,3% до 54,2 млн тонн.

Речной транспорт пока не стал популярной альтернативой для перевозчиков, по рекам в России перевозятся в основном навалочные грузы и минеральное сырье, причем осуществляют перевозку компании, находящиеся в транспортной доступности от водной артерии. Однако и здесь наметились свои сдвиги - объемы отправок из портов по внутренним водным путям выросли в 2,5 раза до 346 тыс тонн, при этом сухих грузов - почти в пять раз. Девальвация рубля сделала существенно дороже закупку импортных товаров, и экономия вынудила участников ВЭД выбирать более дешевый способ транспортировки на дальние расстояния.

Объем воздушных грузоперевозок в России невелик - по данным Росстата, в 2015 году было перевезено только 1,1 млн тонн грузов. Авиатранспортом в Россию поступают преимущественно товары, отправляемые в международных почтовых отправлениях: техника, одежда, печатная продукция, продовольствие и прочие товары народного потребления. Наибольшую долю рынка при этом занимают грузы, импортируемые из стран дальнего зарубежья. В первой половине года объемы перевозок стабильно увеличивались по сравнению с прошлым годом, однако дальнейшее ослабление рубля уже с августа повлекло спад закупок зарубежных товаров и, как следствие, объемов грузовых авиаперевозок.

По данным Росавиации, объем международных грузоперевозок упал на 8,7%, а внутренних - на 14,2%. Однако реальные масштабы снижения гораздо шире - наибольшую долю рынка грузоперевозок занимает компания «Эйрбриджкарго» - на неё приходится 58% всего объема перевезенных грузов. При этом фирма преимущественно осуществляет международный транзит, и большинство её грузов попадает в Россию только при промежуточной посадке. Похожая ситуация наблюдается у Аэрофлота и ряда других компаний. Транзитные перевозки, которые продемонстрировали рост в этом году, учитываются органами статистики как международные, но они не связаны с производством или ценами.

Тем временем в отрасли назревают и другие проблемы - международные санкции, рост цен на топливо и увеличение затрат на обслуживание парка самолетов также привели к росту издержек на фоне снижающегося спроса, а после ухода с рынка компании Трансаэро, многие направления до сих пор не закрыты другими перевозчиками.

Таким образом, сегодня сокращение внешнеторговых потоков отрицательно сказалось на рынке грузоперевозок, а девальвация рубля и падение цен на нефть привели к росту издержек не только отдельных компаний, но и целых отраслей. Сегодня повсеместно наблюдается сокращение инвестиций и заморозка строительства. Государство при этом продолжает сильнее закручивать гайки и увеличивать налоги, не оставляя рынку возможностей для развития.

Сегмент организации перевозки сборных грузов, в силу своей специфики, остается самым непрозрачным в сфере логистических услуг: о нем редко пишут (особенно в сравнении со складской логистикой и 3 PL ), а его представители обычно не склонны раскрывать детальную информацию о своей деятельности.

С помощью отраслевых экспертов мы попытались разобраться в текущем состоянии рынка отправки сборных грузов и оценить его перспективы.

Логистические компании в секторе сборных грузоперевозок предоставляют услуги по доставке относительно небольших по объему отправлений на дальние расстояния, позволяя грузоотправителям избежать лишних транспортных затрат. Они консолидируют на своем терминале отправки разных клиентов до экономически оправданного объема перевозки и организуют доставку до терминала в пункте назначения, где груз расформировывается и доставляется получателям.

Немаловажно, что большая часть отправлений приходится на долю предприятий, а не на посылки частных лиц. Диапазон веса таких отправок может колебаться от 1 кг до 10 т, более легкие грузы попадают в категорию бандеролей и принимаются компаниями, специализирующимися на сборных грузоперевозках, лишь в порядке исключения.

По оценке RBC.research, рынок логистических услуг в России в 2012 году составил 260 миллиардов рублей, то есть 12,7% от общего объема рынка транспортно-логистических услуг. В развитых странах Европы и Америки этот показатель достигает 50% и более. Опираясь на такое сравнение, эксперты уже более десяти лет предсказывают бурный опережающий рост логистического рынка в России, а его все не наблюдается. Маловероятно, что в отсутствие структурных реформ в экономике, этот показатель превысит 15-17% в обозримой перспективе.

Но 260 млрд. – объем всего рынка, а какой процент приходится на сегмент организации перевозки сборных грузов? Strategy Partners Group провела сравнительный анализ данных, используя показатели стран, в которых ведется соответствующая статистика. В частности, рассматривался рынок перевозки сборных грузов США, как вполне сформировавшийся и при этом соизмеримый с Россией с точки зрения дальности доставки.

Термин «сборный груз», использующийся в России, в США распадается на две разные категории, которые всегда рассматриваются отдельно. Это посылки (весом от 1 до 68 кг) и LTL (Less than Truck Load, более тяжелые отправления, консолидируемые с другими отправками для перевозки в одном транспортном средстве). В сегменте доставки посылок, объем которого составляет 44 млрд. долларов США, работают курьерские компании – FedEx, UPS и другие. В сегменте LTL объемом 39 млрд., помимо вышеупомянутых курьерских компаний, также работают автотранспортные компании, такие как YRC, ODFL, ABF, и железнодорожные перевозчики. Крупнейшим игроком в LTL является FedEx с выручкой в 5 млрд. долларов США – 13% от общего объема сегмента. «Эти цифры демонстрируют, как сильно изменился рынок автоперевозок в США за последние 30 лет. В 80-х ни FedEx, ни UPS не присутствовали в этом сегменте, а сейчас у них самые лакомые куски, в то время как LTL-операторы сражаются за оставшихся клиентов», - комментирует Андреас Аппли, консультант компании Cambridge Systematics, мирового лидера в сфере транспортного планирования.

При общем объеме рынка транспортно-логистических услуг США в 1,3 триллиона долларов, доля в нем сегментов посылок и LTL в сумме составляет 7,2%. Со скидкой на неразвитость рынка и высокую долю перевозок грузов собственным автотранспортом, можно ожидать, что в России эта доля существенно меньше. Скорее всего, у нас этот показатель ближе к Польше, где доля сегмента сборных грузов составляет 4,0%. Такой показатель можно считать умеренно оптимистичной оценкой данного сегмента рынка логистических услуг в России. Соответственно, объем сегмента перевозки сборных грузов в России составляет около 70 млрд.руб. Крупнейшая компания сегмента – «ЖелДорЭкспедиция», с долей рынка около 15%. Далее следуют «Деловые Линии» и ПЭК.

«Сегмент перевозки сборных грузов, конечно, будет расти пропорционально росту экономики - выбирайте прогноз, который Вам больше нравится. При этом будет существенно меняться его структура. Вытеснение традиционных «сборщиков» из подсегмента «посылки» курьерскими компаниями – только вопрос времени. В нем уже довольно активны, например, DPD, «Пони Экспресс». Подтянутся и другие - в ходе диверсификации за пределы основного бизнеса», - говорит Александр Ермаков, директор консалтинговой компании Strategy Partners Group.

По оценкам экспертов, сегмент перевозки сборных грузов продолжит инерционный рост, достигнув к 2020 году объема в 80 млрд. рублей по пессимистическому и 100 млрд. рублей по оптимистическому сценарию, при этом будут происходить существенные изменения в структуре предложения с усилением позиций курьерских компаний.

«Наиболее вероятно, что рынок сборных грузов в России в 2014 году останется на уровне 2013 года по отправленному весу и объему. При неблагоприятном влиянии макроэкономических факторов возможно снижение грузооборота по отношению к 2013 году до 3%. В денежном выражении роста также не ожидается, так как, несмотря на рост издержек, вызванный удорожанием горюче-смазочных материалов и ростом тарифов естественных монополий, транспортные компании из-за обострившейся конкурентной борьбы не смогут увеличивать тарифы без потери доли на рынке. Взрывного роста автоперевозок на рынке сборных грузов в ближайшее время не произойдет, особенно на дальних расстояниях, так как железнодорожные перевозки почтово-багажными вагонами обеспечивают более высокую скорость доставки и сохранность груза», - говорит Николай Шадрин, руководитель отдела коммерческой аналитики ГК «ЖелДорЭкспедиция».

Евгений Фирсов, генеральный директор компании «ПЭК», оценил рынок сборных грузоперевозок немного более оптимистично: «На сегодняшний день не существует официальных данных по объемам в грузообороте и рублевом эквиваленте, поэтому любые оценки экспертов – их субъективное видение рынка. По оценкам компании «ПЭК», рынок сборных грузов уже сегодня составляет порядка 80-90 млрд. рублей. Безусловно, сейчас наблюдается замедление развития рынка, но стагнации мы не предвидим. Если мыслить по оптимистичному сценарию, то мы прогнозируем рост рынка от 2 до 6% в год (в сопоставимых ценах). Возможный кризис, который прогнозирует ряд экспертов, не должен серьезно отразиться на нашей отрасли. Взрывного роста рынка мы не ожидаем».

Директор практики "Транспорт и логистика" консалтинговой компании Strategy Partners Group Александр Ермаков рассказал об оценке одного из самых непрозрачных сегментов рынка логистических услуг – организации перевозки сборных грузов.

Начнем в первую очередь с определения. Что из себя представляет перевозка сборных грузов?Это перевозка нескольких грузов, принадлежащих разным грузоотправителям и грузополучателям, в одном транспортном средстве. Сегмент, о котором идет речь, включает перевозку сборных грузов массой примерно от одного килограмма до десяти тонн. Сборные грузы меньшей массы относятся к категории почтовых отправлений. Перевозка почты – другой сегмент.

Конечно, отправления в составе сборных грузов находятся в пути дольше, чем при прямой доставке, так как им нужно пройти, минимум, через два терминала, где происходит формирование/расформирование партий и ожидание рейса в город назначения. Для клиентов, пользующихся услугой перевозки сборных грузов (а это, в основном, юридические лица) низкая стоимость важнее скорости доставки. Это – основное преимущество данного вида грузоперевозок: логистические компании, работающие в данном сегменте, снижают транспортные издержки своих клиентов, консолидируя различные отправки до экономически оправданного объема перевозки.

Российский логистический рынок, в том числе сегмент перевозки сборных грузов, считается одним из самых непрозрачных. С чем связано отсутствие статистических данных по рынку?

Начнем с того, что в России не ведется регулярный сбор данных относительно сегмента, а игроки рынка обычно не склонны обнародовать детальную информацию о своей деятельности. Преимущественно это непубличные компании, и их довольно много – это не тот случай, когда есть 3-4 крупных подавляющих игрока, по которым можно судить о том, каков рынок в целом. Например, с рынком железнодорожных перевозок дело обстоит совсем иначе - его можно определить с точностью до одного тонно-километра, потому что услуги оказывает одна компания, и ведется полный учет. Но в случае с сегментом перевозки сборных грузов мы можем говорить только о каком-то возможном диапазоне.

Можно найти статистические данные по коду ОКВЭД 63.40, "Организация перевозки грузов", но сюда входит организация перевозки и сборных, и несборных грузов, экспедиторская, таможенно-брокерская и другая логистическая деятельность. Словом, статистика объединяет в одну категорию множество разных сегментов, поэтому понять из нее объем интересующего нас сегмента невозможно. Поэтому, мы вынуждены ориентироваться на экспертные оценки, и желательно, чтобы они были хоть к чему-то привязаны.

Какую методику оценки вы применяли, и насколько велик этот сегмент в соотношении с общим рынком логистических услуг в России?

В своем исследовании мы смотрели на ситуацию в тех странах, где можно было получить необходимую статистику - в первую очередь это США. Статистика ведется и в Западной Европе, но там структура транспортно-логистического рынка принципиально другая, например, незначительны перевозки сырьевых ресурсов – угля, руды и так далее. США несколько ближе к России - и по расстояниям, и по структуре грузооборота. То, что мы называем сборными грузами, там делится на две категории: посылки и Less than truckload – граница между ними проходит в районе 70 кг. Мы рассчитали долю этих двух сегментов в общем объеме рынка грузоперевозок – в США она составляет 7,2% - и сделали экспертную коррекцию на российский рынок, придя к цифре 4%. Опираясь на оценку российского рынка транспортных услуг, данную RBC.research, мы получим, что в денежном выражении эти 4% составляют примерно 70 млрд. рублей.

Однако нужно понимать, что это – не точная оценка, а скорее математическое ожидание объема сегмента, то есть существует какой-то доверительный интервал: плюс-минус 10-15 млрд.руб.

Эксперты уже более десяти лет предсказывают бурный рост логистического рынка в России, но его не происходит. Чем вы можете это объяснить?

Эти предсказания основаны на сравнении доли сегмента логистики с общим объемом рынка транспортно-логистических услуг в развитых странах, которая может достигать 50%. В России же этот показатель составляет примерно 15%, и ждать, что он поднимется до западного уровня, пока не приходится. Я думаю, что это связано со структурой нашей экономики, которая ориентирована преимущественно на сырьевую составляющую, а при перевозках угля, металла и так далее, потребность в логистических услугах меньше, чем при перевозке товаров с высокой добавленной стоимостью.

Есть ли на рынке крупные игроки, занимающие существенную долю? Возможна ли в ближайшей перспективе консолидация рынка?

На данный момент крупнейшие игроки в этом сегменте – Желдорэкспедиция, Деловые Линии имеют долю 10-15%. На мой взгляд, для консолидации нет объективных предпосылок. То есть она как средство повышения эффективности и снижения затрат за счет экономии на масштабе здесь практически не будет работать. В этом сегменте могут вполне благополучно существовать и делать конкурентоспособное предложение компании, даже работающие на одном маршруте, скажем, Москва-Иркутск. Низкие барьеры для выхода на рынок новых компаний. Конечно, единичные поглощения могут происходить, но вряд ли возникнет такая ситуация, при которой один из игроков будет иметь 50% рынка.

Каков ваш прогноз развития рынка в краткосрочной перспективе?

Основная тенденция – существенное изменение его структуры. Можно ожидать постепенного вытеснения традиционных "сборщиков" из подсегмента "посылки" курьерскими компаниями, как это произошло в США за последние 30 лет. В нем уже довольно активны, например, DPD, "Пони Экспресс".

Возможно, немного изменятся позиции железнодорожных перевозок. Наблюдалась тенденция сокращения их доли, но если, как пока планируется, в декабре 2014 года введут плату за проезд большегрузных автомобилей по федеральным трассам, то, на какой-то период может возникнуть обратная тенденция.

Кризис, о котором столько говорят, на данный сегмент вряд ли существенно повлияет. Да, будут сокращаться объемы у текущих клиентов, но придут новые, которые ранее отгружали товары целыми фурами, но из-за падения объемов переориентируются на сборные перевозки.

Наиболее вероятно, что объем сегмента продолжит инерционный рост и к 2020 достигнет 80 млрд. рублей по пессимистическому и 100 млрд. рублей по оптимистическому сценарию.

Александр Ермаков, Директор практики "Транспорт и логистика" консалтинговой компании Strategy Partners Group

Александр Ермаков более 11 лет управляет проектами в ведущих консалтинговых компаниях. Им реализовано несколько десятков различных проектов в области разработки стратегий развития, функциональных стратегий, организационных моделей, бизнес-планов для крупнейших российских и зарубежных компаний. Специализация Александра: транспорт и логистика, стратегическое планирование, инвестиционный анализ и бизнес-планирование, реструктуризация холдинговых структур.Образование:

- Институт нефтегазового бизнеса. Диплом менеджера нефтегазового бизнеса

- МГТУ им. Баумана. Ученая степень кандидата экономических наук

- Московский государственный лингвистический университет. Диплом переводчика

- МВТУ им. Баумана. Диплом инженера-механика (с отличием)

C 2002 по 2007 гг. Александр возглавлял отдел имущественных отношений ОАО "ЛУКОЙЛ", где осуществлял подготовку, экспертизу и контроль сделок с акциями, долями участия и крупными имущественными объектами организаций группы "ЛУКОЙЛ".

Информация о Strategy Partners Group

Strategy Partners Group (www.strategy.ru) - российский стратегический консультант, входит в группу компаний ОАО "Сбербанк России". Компания оказывает содействие клиентам в проведении преобразований, способствующих эффективному использованию интеллектуальных, материальных и финансовых ресурсов для обеспечения лидерства в конкурентной борьбе и устойчивого роста.

Strategy Partners Group была основана в 1994 году и управляется группой менеджеров с опытом работы в ведущих международных консультационных фирмах. Среди клиентов - ведущие корпорации, работающие в России, Казахстане и других странах СНГ, а также федеральные и региональные органы власти.