Чем отличается точка окупаемости от порога окупаемости. Точка безубыточности, точка окупаемости и запас финансовой прочности: базовые расчеты и графики. Для капитальных вложений

Понятие точки безубыточности широко распространено в экономических расчетах. В данном случае уместно дать следующее определение.

т очка безубыточности (BEP - break - even point ) - объем реализации продукции (работ, услуг) проекта, при котором валовая выручка от реализации (TR) становится равной валовым издержкам (TC):

Валовая выручка определяется выражением:

где P- цена продукта;Q- объем реализации продукции в натуральных единицах.

Валовые издержки ТС представляют собой сумму постоянных издержек (FC) и переменных издержек (VC). Величина переменных издержек может быть выражена как, гдеAVC- средние переменные издержки на единицу продукции.

Следовательно, величина валовых издержек может быть выражена формулой:

Искомое значение точки безубыточности определяется, исходя из уравнения:

Отсюда следует:

Для того, чтобы определить точку безубыточности в денежном выражении, нужно умножить полученную величину Q’ на цену единицы продукции Р.

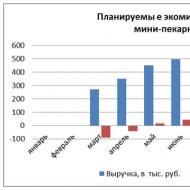

Рассчитаем значение точки безубыточности для примера, приведенного в предыдущем разделе:

Для проекта А:

![]()

Для проекта Б:

![]()

Учитывая запланированные объемы реализации (80000 шт. в год для проекта А и 90000 шт. в год для проекта Б), это означает, что по обоим проектам точка безубыточности будет достигнута на третий год их осуществления.

Точка безубыточности может быть также найдена графически (рис.№).

7.4. Срок окупаемости инвестиционного проекта

п ериод возврата (срок окупаемости) инвестиционного проекта (РР - payback period ) определяет календарный промежуток времени от момента первоначального вложения капитала в инвестиционный проект до момента времени, когда нарастающий итог суммарного чистого дохода (чистого денежного потока) становится равным 0. При использовании среднегодовых показателей для его расчета может быть использована формула:

Коротко, срок окупаемости может быть охарактеризован как период времени, необходимый для покрытия средств, первоначально инвестированных в проект. Это время, которое необходимо для того, чтобы денежный поток проекта покрыл первоначальные затраты.

Инвестиционное предложение рассматривается, если его срок окупаемости меньше максимально допустимого инвестором количества лет .

Характеризуя показатель «срок окупаемости», следует отметить, что он может быть использован для оценки не только эффективности инвестиций, но и уровня инвестиционных рисков. Чем более коротким является срок окупаемости, тем менее рискованны инвестиции в проект.

В качестве критерия оценки инвестиционных проектов срок окупаемости имеет несколько серьезных недостатков:

1. Срок окупаемости рассчитывается простым сложением будущих денежных потоков, не учитывая эффект временной стоимости денег и не применяя метод дисконтирования будущих денежных потоков.

2. Правило возврата также не принимает во внимание степени риска, присущей конкретному проекту.

3. Главная проблема правила срока окупаемости связана с определением действительного момента возврата вложенных средств . Рассчитывая период возврата чисто арифметическим путем, мы полностью игнорируем периодичность денежных поступлений, а также не принимаем во внимание денежные потоки после расчетного момента возврата.

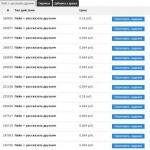

Например, рассмотрим два проекта, А и Б, которые приносят следующие чистые денежные потоки (таблица 7.4).

Таблица 7.4.

Денежные потоки планируемых инвестиций, д.е.

|

Проект А |

Проект Б |

|

Период возврата для 4-летнего проекта составит 2,5 года, а для 2-летнего – 1,75 года. При условии отсечения инвестиционных проектов с периодом возврата не более 2 лет, долгосрочный проект будет отвергнут, а краткосрочный – принят к исполнению. Однако за весь период проект А приносит инвестору на 100 д.е. больше чистого дохода, чем проект Б (А – 150 д.е., Б – 50 д.е.). Таким образом, возможен отказ от более выгодного варианта инвестирования.

Игнорируя денежные потоки за пределами срока окупаемости, мы можем отвергать прибыльные долгосрочные проекты. Обычно использование в качестве оценки срока окупаемости склоняет нас к краткосрочным инвестиционным проектам.

Несмотря на эти недостатки, срок окупаемости часто используется в качестве критерия при принятии относительно простых решений вследствие своей простоты, стимулирования высокой ликвидности компании и игнорирования повышенного риска более отдаленных по времени денежных потоков.

Основным недостатком статических инвестиционных расчетов является то, что среднегодовые показатели не отражают динамики доходов и расходов инвестора, которые могут иметь место в процессе реализации инвестиционного проекта в течение всего срока его эксплуатации или использования. Происходящие изменения можно учесть только в процессе динамических инвестиционных расчетов, методика осуществления которых будет рассмотрена в следующей главе.

Контрольные вопросы :

1. В чем состоят основные преимущества и недостатки статических методов инвестиционных расчетов?

2. Объясните, почему при применении статических методов важно привести альтернативные проекты в сопоставимый вид, и по каким показателям должна быть обеспечена сопоставимость.

3. Перечислите основные статические методы инвестиционных расчетов.

4. Решите задачу:

Инвестор располагает капиталом в 1200 тыс. рублей. Он может выбрать один из двух альтернативных инвестиционных проектов, обеспечивающих выпуск одинакового продукта. Цена единицы продукции составляет 50 руб. Спрос на продукцию на рынке составляет, по данным маркетинга, 35000 шт. в год. Данные по проектам приведены в таблице.

Амортизация оборудования распределяется равномерно. Расчетные издержки составляют 10 % на средний связанный капитал. Ставка по кредитам - 25 % годовых, по депозитам - 20 % годовых. Определить, какой проект окажется предпочтительнее по методу среднегодовой прибыли, рентабельности инвестиций и точки безубыточности.

Срок окупаемости - минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Это период, начиная с которого первоначальные вложения и другие затраты, связанные с проектом, покрываются суммарными результатами его осуществления. Величина срока окупаемости Ток является решением уравнения:

Определение точки безубыточности проекта

Точка безубыточности характеризует такой объем производства (продаж) продукции, при котором доходы Д будут равны текущим расходам R: (Д= R)

Доходы от реализации проекта: Д=QЦ

Q - количество произведенной или реализованной продукции;

Ц - цена единицы продукции.

Текущие расходы:

где С - условно-постоянные расходы;

V – условно-переменные расходы на единицу продукции.

Тогда: ![]()

Объем продукции, соответствующей достижению точки безубыточности.

Принятый в проекте объем производства (продаж) продукции должен превосходить его значение для точки безубыточности.

Ключевые факторы успеха

Ключевые факторы успеха (КФУ) - общие для всех предприятий отрасли факторы, реализация которых дает возможности повышения конкурентоспособности продукции . Задача заключается в определении этих факторов. Некоторые фирмы определяют так называемую «формулу успеха», которая включает в себя КФУ.

Пример «формулы успеха»:

Так, к КФУ, основанным на научно-техническом превосходстве, относятся:

Опыт организации научных исследований (важен в высокотехнологичных отраслях); - способность быстрого осуществления технологических и организационных нововведений; - наличие опыта работы с передовыми технологиями; - профессиональное превосходство; - обладание “ноу-хау”.

Общие положения и понятия в управлении проектами.

Проект (лат. projectus - брошенный вперед) может означать:

1) совокупность документов (расчетов, чертежей и др.) для создания какого-либо сооружения или изделия;

2) предварительный текст какого-либо доклада;

3) замысел, план .

Проект - некоторая задача с определенными исходными данными и требуемыми результатами (целями), обусловливающими способ ее решения (“Кодекс знаний об управлении проектами”, Институт управления проектами, США).

1. “Управление проектом - искусство руководства и координации людских и материальных ресурсов на протяжении жизненного цикла проекта путем применения системы современных методов и техники управления для достижения определенных в проекте результатов по составу и объему работ, стоимости, времени, качеству и удовлетворению участников проекта” .

Монопроекты - проекты, имеющие четко очерченные ресурсные, временные и другие рамки и представляющие собой отдельные инвестиционные, инновационные и другие проекты.

Мультипроекты - это комплексные программы или проекты, связанные с определением концепций и направлений стратегического развития предприятий и организаций.

Мегапроекты - это целевые и комплексные программы, содержащие множество взаимосвязанных проектов, объединенных общей целью, выделенными ресурсами и отведенным на их выполнение временем.

Инвестиционный проект - это комплекс мероприятий по осуществлению капиталовложений с целью получения в будущем прибыли. Приоритет отводится обеспечению рентабельности, поэтому капитальные вложения осуществляются только в том случае, если планируемая доходность, рентабельность от них превышает определенный уровень.

Инновационный научно-технический проект - это научное исследование или разработка, направленные на решение конкретной научно-технической задачи, в результате выполнения которой создается наукоемкая продукция, реализуемая как товар на внутреннем и на внешнем рынке.

Структура проектного цикла, характерная для современных условий России:

I. Прединвестиционный период. Фазы:

прединвестиционные исследования;

разработка проектно-сметной документации и подготовка к инвестиционным мероприятиям.

II. Инвестиционный период. Фазы:

проведение торгов и заключение контрактов;

организация закупок и поставок;

строительно-монтажные работы;

завершение проекта.

Прежде чем осуществить какие-либо вложения, инвесторы в обязательном порядке стараются узнать, когда инвестиции начнут приносить прибыль.

Для этого используется такой финансовый коэффициент как срок окупаемости.

Понятие

В зависимости от целей финансовых вложений можно выделить несколько основных понятий срока окупаемости .

Для инвестиций

Срок окупаемости – это промежуток времени, по прошествии которого сумма вложенных средств сравняется с суммой полученных доходов. Иными словами в этом случае коэффициент показывает, какое время

потребуется для того, чтобы вернуть вложенные деньги и начать получать прибыль.

Срок окупаемости – это промежуток времени, по прошествии которого сумма вложенных средств сравняется с суммой полученных доходов. Иными словами в этом случае коэффициент показывает, какое время

потребуется для того, чтобы вернуть вложенные деньги и начать получать прибыль.

Нередко показатель используется для того, чтобы выбрать один из альтернативных проектов для инвестиций. Для инвестора более предпочтительным будет тот проект, значение коэффициента у которого меньше. Это связано с тем, что он быстрее станет доходным.

Если Вы еще не зарегистрировали организацию, то проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь

, как это стало просто!

Для капитальных вложений

Данный показатель позволяет оценить эффективность реконструкции, модернизации производства. В этом случае этот показатель отражает период, в течение которого возникающие в результате экономия и дополнительная прибыль превысят сумму, затраченную на капитальные вложения.

Нередко подобные расчеты используются для оценки эффективности и целесообразности капиталовложений. Если значение коэффициента будет слишком большим, возможно, придется отказаться от подобных вложений.

Оборудования

Срок окупаемости оборудования позволяет рассчитать, за какое время средства, вложенные в данный производственный агрегат, будут возвращены за счет прибыли, полученной при его использовании.

Методы расчета

В зависимости от того, учитывается при расчете срока окупаемости изменение стоимости денежных средств с течением времени или нет, традиционно выделяют 2 способа расчета

этого коэффициента:

В зависимости от того, учитывается при расчете срока окупаемости изменение стоимости денежных средств с течением времени или нет, традиционно выделяют 2 способа расчета

этого коэффициента:

- простой;

- динамичный (или дисконтированный).

Простой способ расчета представляет собой один из самых старых. Он позволяет рассчитать период, который пройдет с момента вложения средств до момента их окупаемости.

Используя в процессе финансового анализа этот показатель, важно понимать, что он будет достаточно информативен только при соблюдении следующих условий :

- в случае сравнения нескольких альтернативных проектов они должны иметь равный срок жизни;

- вложения осуществляются единовременно в начале проекта;

- доход от инвестированных средств поступает примерно равными частями.

Популярность такой методики расчета обусловлена ее простотой, а также полной ясностью для понимания.

Кроме того простой срок окупаемости довольно информативен в качестве показателя рискованности вложения средств . То есть большее его значение позволяет судить о рискованности проекта. При этом меньшее значение означает, что сразу после начала его реализации инвестор будет получать стабильно большие поступления, что позволяет на должном уровне поддержать уровень компании.

Однако помимо указанных достоинств, простой метод расчета имеет ряд недостатков

. Это связано с тем, что в этом случае не учитываются

следующие важные факторы:

Однако помимо указанных достоинств, простой метод расчета имеет ряд недостатков

. Это связано с тем, что в этом случае не учитываются

следующие важные факторы:

- ценность денежных средств значительно изменяется с течением времени;

- после достижения окупаемости проекта он может продолжать приносить прибыль.

Именно поэтому используется расчет динамического показателя.

Динамическим или дисконтированным сроком окупаемости проекта называют длительность периода, который проходит от начала вложений до времени его окупаемости с учетом дисконтирования. Под ним понимают наступление такого момента, когда чистая текущая стоимость становится неотрицательной и в дальнейшем таковой остается.

Важно знать, что динамический срок окупаемости будет всегда больше, чем статический. Это объясняется тем, что в этом случае учитывается изменение стоимость денежных средств с течением времени.

Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами. Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков.

Способ расчета простого срока окупаемости

При расчете используется формула вида:

Пример 1

Предположим, что некий проект требует вложений в размере 150 000 рублей. Ожидается, что ежегодные поступления от его реализации составят 50 000 рублей. Необходимо рассчитать срок окупаемости.

Подставим имеющиеся у нас данные в формулу:

Подставим имеющиеся у нас данные в формулу:

РР = 150 000 / 50 000 = 3 года

Таким образом, ожидается, что вложенные средства окупятся в течение трех лет.

Предложенная выше формула не учитывает, что в процессе реализации проекта может возникать не только приток средств, но и их отток. В этом случае полезно воспользоваться модифицированной формулой:

РР = К0 / ПЧсг, где

ПЧсг — , получаемая в среднем за год. Она рассчитывается как разность между средними доходами и расходами.

Пример 2

В нашем примере дополнительно введем условие, что в процессе реализации проекта существуют ежегодные издержки в размере 20 000 рублей.

Тогда расчет изменится следующим образом:

РР = 150 000 / (50 000 – 20 000) = 5 лет

Как видим, срок окупаемости при учете издержек оказался больше.

Подобные формулы расчета приемлемы в случаях, когда поступления по годам одинаковы. На практике это встречается редко. Гораздо чаще сумма притока изменяется от периода к периоду.

В этом случае расчет срока окупаемости осуществляется несколько иначе. Можно выделить несколько шагов этого процесса:

- находится целое количество лет, за которые сумма поступлений максимально приблизится к сумме инвестиций;

- находят сумму вложений, которые еще непокрыты притоками;

- считая, что вложения в течение года идут равномерно, находят количество месяцев, необходимых для достижения полной окупаемости проекта.

Пример 3

Сумма инвестиций в проект составляет 150 000 рублей. В течение первого года ожидается получение дохода в размере 30 000 рублей, второго – 50 000, третьего – 40 000, четвертого – 60 000.

Таким образом, за первые три года сумма дохода составит:

30 000 + 50 000 + 40 000 = 120 000

За 4 года:

30 000 + 50 000 + 40 000 + 60 000 = 180 000

То есть, срок окупаемости больше трех лет, но меньше четырех.

Найдем дробную часть. Для этого рассчитаем непокрытый остаток после третьего года:

150 000 – 120 000 = 30 000

30 000 / 60 000 = 0,5 года

Получаем, что окупаемость инвестиций составляет 3,5 года.

Расчет динамического срока окупаемости

В отличие от простого, этот показатель учитывает изменение стоимости денежных средств с течением времени. Для этого вводится понятие ставки дисконтирования.

Формула приобретает следующий вид:

Пример

В предыдущем примере введем еще одно условие: годовая ставка дисконтирования – 1%.

Рассчитаем дисконтированные поступления за каждый год:

Рассчитаем дисконтированные поступления за каждый год:

30 000 / (1 + 0,01) = 29 702,97 рублей

50 000 / (1 + 0,01)2 = 49 014,80 рублей

40 000 / (1 + 0,01)3 = 38 823,61 рублей

60 000 / (1 + 0,01)4 = 57 658,82 рублей

Получаем, что за первые 3 года поступления составят:

29 702,97 + 49 014,80 + 38 823,61 = 117 541,38 рублей

За 4 года:

29 702,97 + 49 014,80 + 38 823,61 + 57 658,82 = 175 200,20 рублей

Как и при простой окупаемости, проект окупается более чем за 3 года, но менее чем за 4. Рассчитаем дробную часть.

После третьего года непокрытый остаток составит:

150 000 – 117 541,38 = 32 458,62

То есть до полного срока окупаемости не хватает:

32 458,62 / 57 658,82 = 0,56 года

Таким образом, окупаемость инвестиций составит 3,56 года. В нашем примере это не намного больше, чем при простом способе окупаемости. Однако ставка дисконтирования нами была принята слишком маленькая: всего 1%. На практике она составляет около 10%.

Таким образом, окупаемость инвестиций составит 3,56 года. В нашем примере это не намного больше, чем при простом способе окупаемости. Однако ставка дисконтирования нами была принята слишком маленькая: всего 1%. На практике она составляет около 10%.

Срок окупаемости является важным финансовым показателем. Он помогает инвестору оценить насколько целесообразны вложения в тот или иной проект.

Следующая видео лекция посвящена основам финансового планирования, инвестиционному плану и сроку окупаемости:

Что касается такой задачи калькулирования, как контроль за уровнем рентабельности, то окупаемость изделия при калькулировании по прямым (переменным) затратам видна лучше, поскольку она не искажается в результате того же распределения косвенных расходов.

Факторы изменения точки окупаемости затрат для одного и нескольких видов продукции. Методика расчета их влияния.

Однако простого получения своего капитала назад недостаточно, поскольку с экономической точки зрения инвестор надеется заработать прибыль на инвестированные им средства. Для обеспечения экономической доходности должны рассматриваться годы, находящиеся за точкой окупаемости. Если период окупаемости и период жизненного цикла точно совпадут, то инвестор понесет потери в виде скрытых издержек, поскольку те же средства, инвестированные в финансовые активы, например, в ценные бумаги , принесли бы больший доход.

В рассматриваемом примере порог рентабельности равен 366667 тыс. р., т. е. это объем реализации , при котором прибыль от нее равна нулю, так как за счет этой выручки покрываются постоянные затраты в сумме 110000 тыс. р. и переменные - в сумме 256667 тыс. р. (366667 - 110000, или 366667 0,7), Следовательно, концептуально понятие порога рентабельности совпадает с понятием точки окупаемости. Если объем реализованной продукции окажется ниже порога рентабельности , то приведет к ухудшению финансового положения в связи со снижением поступления денег на расчетный счет , что в свою очередь снизит ликвидность (платежеспособность) и может привести к убыткам и банкротству.

При алгебраическом способе расчета объема реализации, достаточного для покрытия затрат, используются следующие формулы. Для расчета объема реализации (РЦ,) в точке окупаемости

Рост цен воздействует на точку окупаемости в обратном направлении. Он снижает уровень безубыточности. Например, если предприятие продаст продукцию по цене 13 р. за единицу, Т0 составит 15000 еди-

Взаимосвязь изменения суммы переменных издержек на единицу продукции и точки окупаемости прямая рост этих издержек приводит к повышению точки окупаемости. Если в рассматриваемом примере переменные издержки на единицу продукции составят 5 р. вместо 3 р., точка окупаемости будет равна 50000 единиц (150000 (8 - 5)). Направление влияния изменения постоянных издержек на точку окупаемости аналогично рассмотренным переменным.

Для определения перспектив и альтернатив развития необходимо обоснование объема реализации для обеспечения нужной предприятию суммы прибыли . Из изложенного выше материала следует, что в точке окупаемости выручка от реализации покрывает затраты, значит прибыль равна нулю. Расчет необходимого объема реализации в натуральных единицах (Р) можно произвести по формуле

Для того, чтобы определить точку окупаемости для фирмы, необходимо рассчитать постоянные и переменные издержки , которые уже определены при расчете себестоимости продукции.

Стоимость производства - начальная По стадиям производства - в будущем Ожидаемый объем товарного выпуска Точки окупаемости Интеграция с другой продукцией

Если же доходы поступают неравномерно, то окупаемость можно найти, последовательно прибавляя доходы каждого периода до тех пор, пока полученное значение не сравняется с первоначальной суммой капиталовложений

Анализ точки окупаемости

АНАЛИЗ ТОЧКИ ОКУПАЕМОСТИ

Анализ точки окупаемости (безубыточности)

Когда будет получена первая прибыль Для этого делается прогноз точки окупаемости. Под точкой окупаемости понимают такое состояние, когда разность между всеми расходами и доходами равна нулю.

Полученную зависимость можно представить по-другому (рис. 18.3). При объеме реализации, равном нулю, предприятие получает убыток в размере суммы постоянных расходов (в нашем примере 4 млн руб.). При объеме 1000 изделий прибыль составит 4 млн руб. Соединив эти точки между собой, получим на линии X точку критического объема продаж. В данном случае точка окупаемости (порог рентабельности) будет на отметке 500 ед. или 10 млн руб. Получен тот же результат, только более простым способом.

Точка безубыточности - минимальный объем производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начинает получать прибыль. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учётом ожидаемого размера прибыли.

Формула точки безубыточности:

Тб =(В х ПЗ) / (В – ПР)

В – выручка

ПЗ – постоянные затраты

ПР – переменные затраты

Период окупаемости определяется как ожидаемое число лет, необходимое для полного возмещения инвестиционных затрат.Период окупаемости рассчитывается следующим образом:

Т (ок)

= число лет, предшествующих году окупаемости + Невозмещенная стоимость на начало года окупаемости / Приток наличности в течение года окупаемости

Рассмотрим методику расчета показателя на условном примере. Инвестиционный проект «Уран» требует вложения 1000, прогнозируемый поток доходов составит: 1 год -200; 2 год - 500, 3 год - 600, 4 год - 800. 5 год - 900. Ставка дисконта - 15%.

Простой (статический) метод говорит о том, что проект окупится через 2,5 года. Однако этот срок не учитывает требуемую норму дохода на инвестиции в конкретной сфере. Более объективные результаты дает методика, основанная на временной оценке денежного потока.

Схема расчета срока окупаемости.

1.

Рассчитать дисконтированный денежный поток доходов по проекту, исходя из ставки дисконта и периода возникновения доходов.

3. Накопленный дисконтированный денежный поток рассчитывается до получения первой положительной величины.

4. Определить срок окупаемости по формуле.

Тема 6 Контрольные вопросы

1.Что понимается под сетевым планированием проекта?

Сетевое планирование - метод управления, который основывается на использовании математического аппарата теории графов и системного подхода для отображения и алгоритмизации комплексов, взаимосвязанных работ, действий или мероприятий для достижения четко поставленной цели.

2.Какие задачи решает сетевое планирование?

Сетевое планирование позволяет определить, во-первых, какие работы или операции из числа многих, составляющих проект, являются "критическими" по своему влиянию на общую календарную продолжительность проекта и, во-вторых, каким образом построить наилучший план проведения всех работ по данному проекту с тем, чтобы выдержать заданные сроки при минимальных затратах.

Основная цель сетевого планирования - сокращение до минимума продолжительности проекта.

Задача сетевого планирования состоит в том, чтобы графически, наглядно и системно отобразить и оптимизировать последовательность и взаимозависимость работ, действий или мероприятий, обеспечивающих своевременное и планомерное достижение конечных целей. Для отображения и алгоритмизации тех или иных действий или ситуаций используются экономико-математические модели, которые принято называть сетевыми моделями, простейшие из них - сетевые графики. С помощью сетевой модели руководитель работ или операции имеет возможность системно и масштабно представлять весь ход работ или оперативных мероприятий, управлять процессом их осуществления, а также маневрировать ресурсами.